前 言

近年来,电商行业随着互联网技术的完善和普及取得了快速发展。DataReportal不久前发布的《Digital 2022: April Global Statshot》报告显示,互联网用户数量在过去一年中增加了约2亿,截至2022年4月,全球73.9亿人口中有超50亿互联网用户,互联网渗透率达68%。

如此庞大的互联网用户基数成了全球电商行业快速发展的先决条件。而在疫情影响下,线下购物场景受限,电商凭借其线上营销、交易、无接触交付等特点,成为消费者更加青睐的消费渠道。eMarketer的一份报告预测,2022年全球电商销售额将首次突破5万亿美元,占全球零售总额的22.5%,预计2025年这个数字将突破7万亿美元。

目前,中国是全球最大的B2C跨境电商交易市场。海关总署数据显示,2021年我国跨境电商进出口1.98万亿元,同比增长15%;其中出口跨境电商规模达1.44万亿元,同比增长24.5%。这些数字无疑证明了中国跨境电商的市场活力。

另一方面,2022年全球经济相对衰弱。不论供应链遭受的冲击、俄乌冲突还是美联储加息,均给消费者信心带来一定的打击。在这样的大环境下,2020年疫情带来的电商红利正在逐渐消失,市场也慢慢回归常态。甚至有部分跨境电商的品牌商和服务商面临寒冬挑战。

即便有这些压力,根据企查查数据显示,近5年来,我国跨境电商相关企业注册量整体呈现逐年上升的趋势。2021年新增1.09万家,同比增长72.2%。可以说,中国跨境出口电商的发展是当前经济环境下的增长亮点之一。

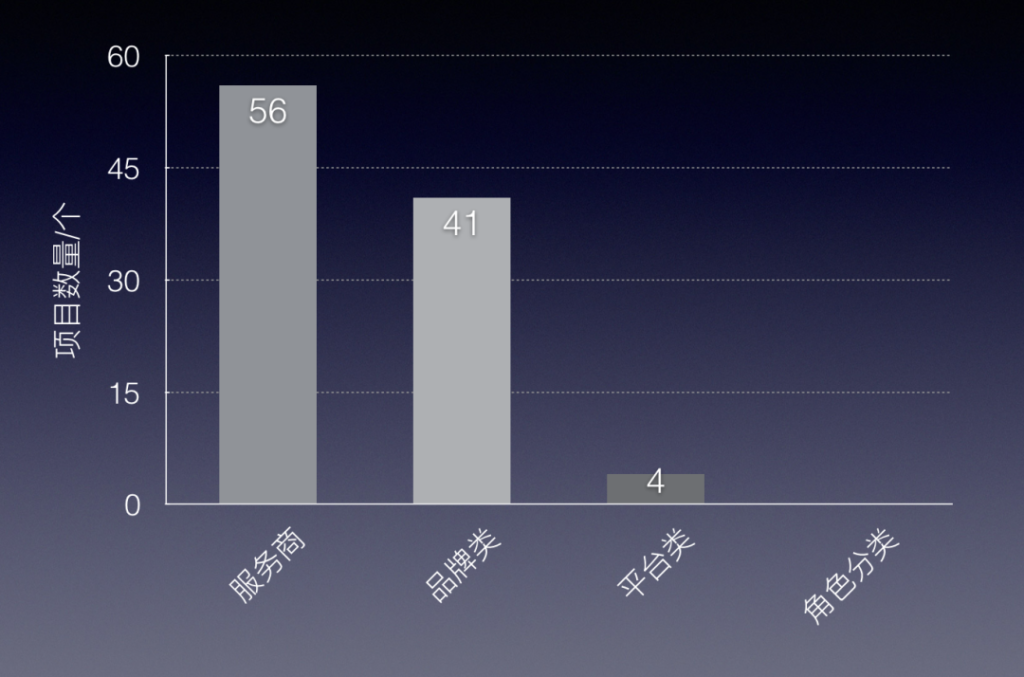

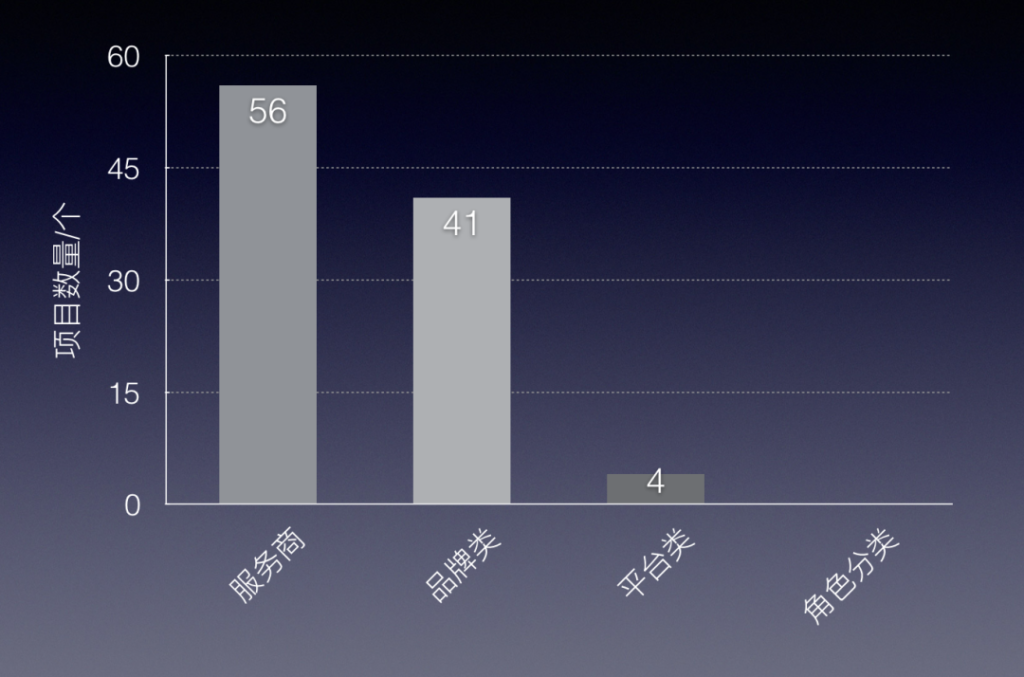

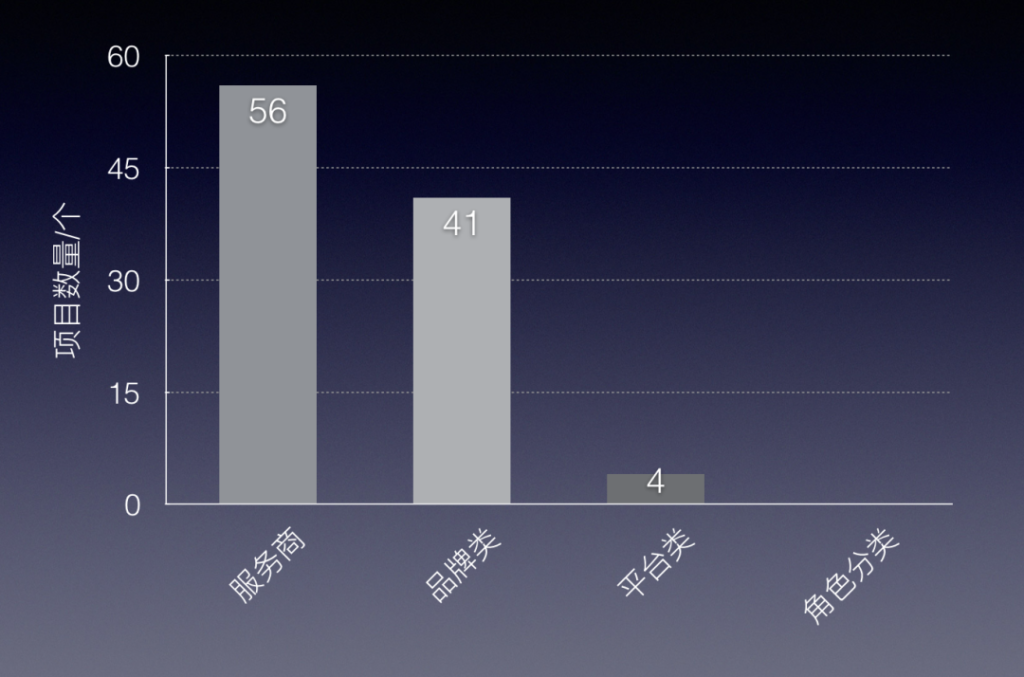

基于以上的背景,凯正咨询(Glocal Research)对2022年跨境电商赛道一级市场投融资的状况做了全面梳理。根据现有公开信息统计,在2022年1-8月期间,我国跨境电商行业共计有101个项目披露融资消息,累计融资额超过168亿人民币(此数据不包含“融资额未透露”的公司,汇率按照美元:人民币=1:7换算)。这其中,占比最多的角色是服务商公司,它们分属仓储物流、金融支付、运营、SaaS、营销等环节,共计56家;其次是品牌类公司,有41家,主要是家居家电、3C数码电子、宠物、服装等。

我们希望借助被投公司的最新动态和投资机构的出手情况,帮助相关从业者和投资机构一窥今年以来整个行业所经历的变化,从中探索新的机会和启发。

2022年1-8月跨境电商投融资数据

凯正咨询(Glocal Research)统计发现,这101家公司中绝大多数主体在境内,也有少数主体在境外,但背后都有国内的优秀创业者和顶尖投资机构参与其中。我们从融资时间、轮次、规模、地域、产业链角色、重点赛道六个方面,对这101个项目概况进行了全面细致的复盘。

时间分布

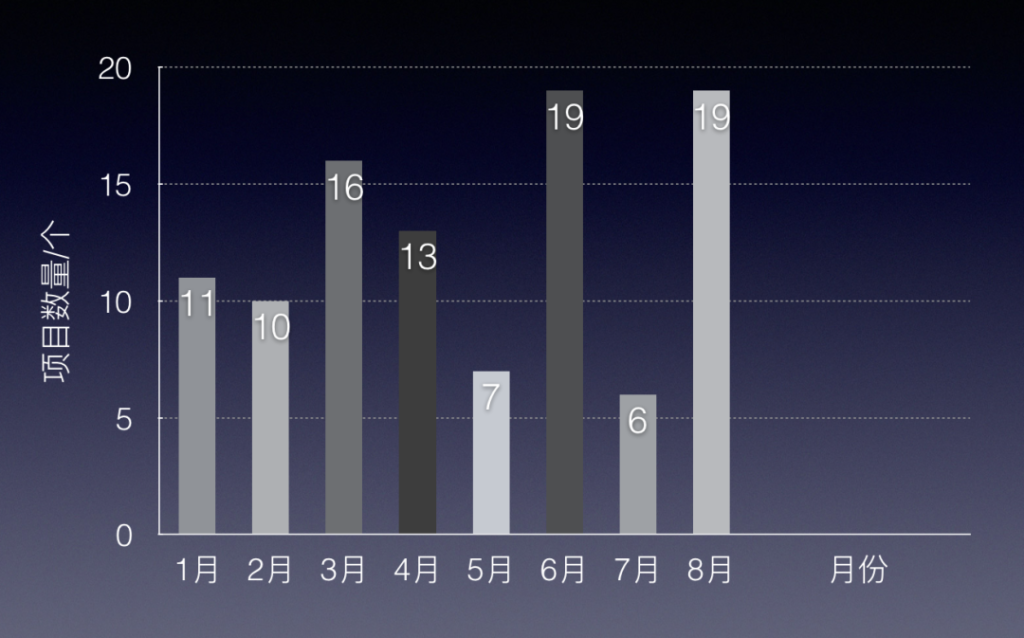

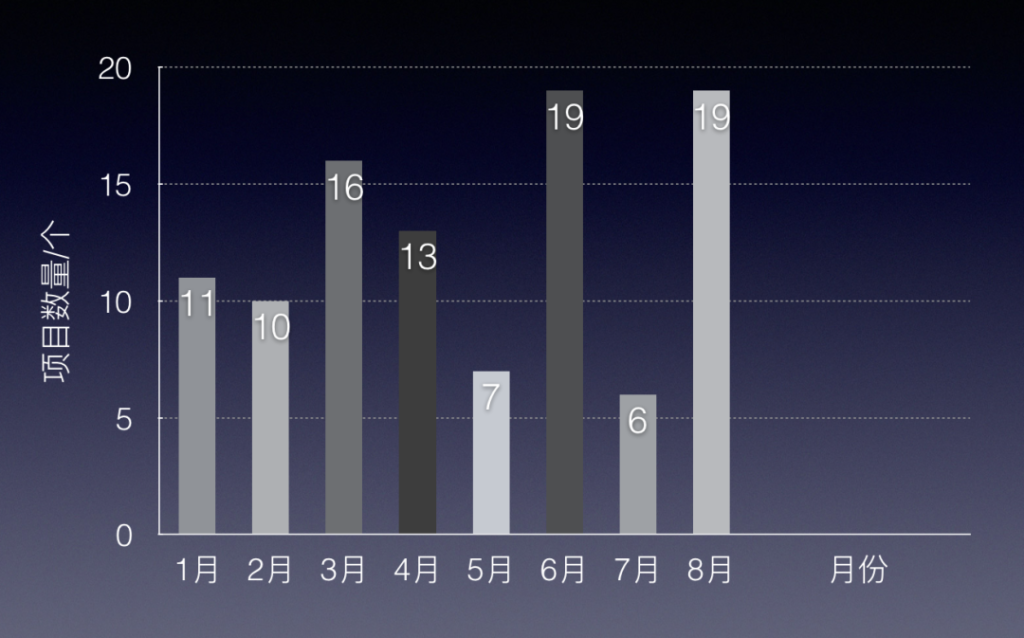

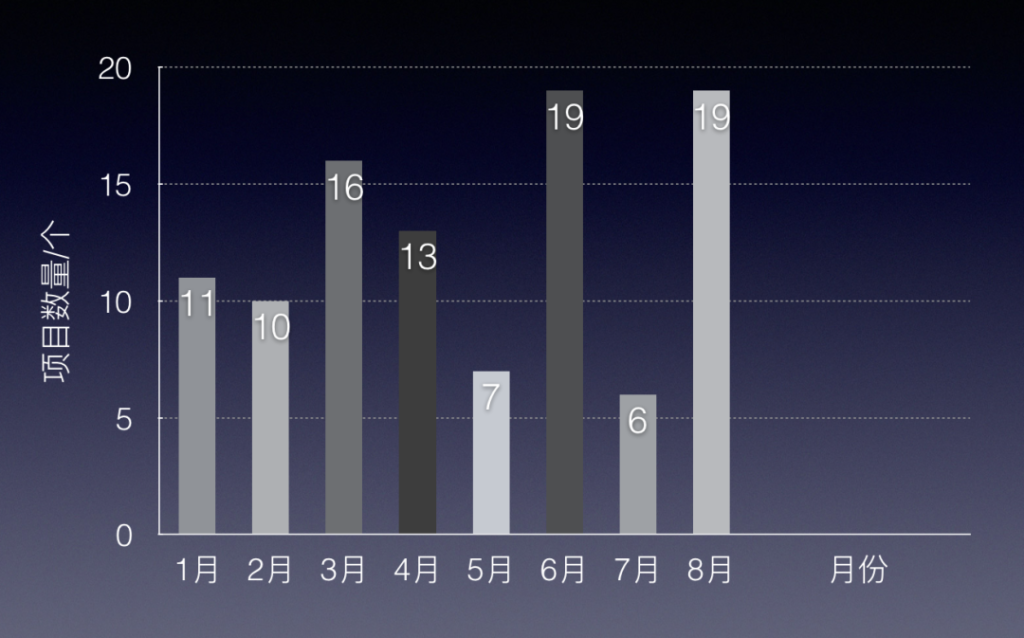

首先是时间分布,2022年1-8月期间,101个跨境电商项目的具体融资时间如下:

尽管全球经济持续下行,一级市场趋向遇冷,但跨境电商赛道仍然非常火热。尤其是从今年前8个月看,随着时间推移,单个月份的项目融资数量在逐步攀升。其中最为突出的是6月和8月,均有19个项目完成融资。

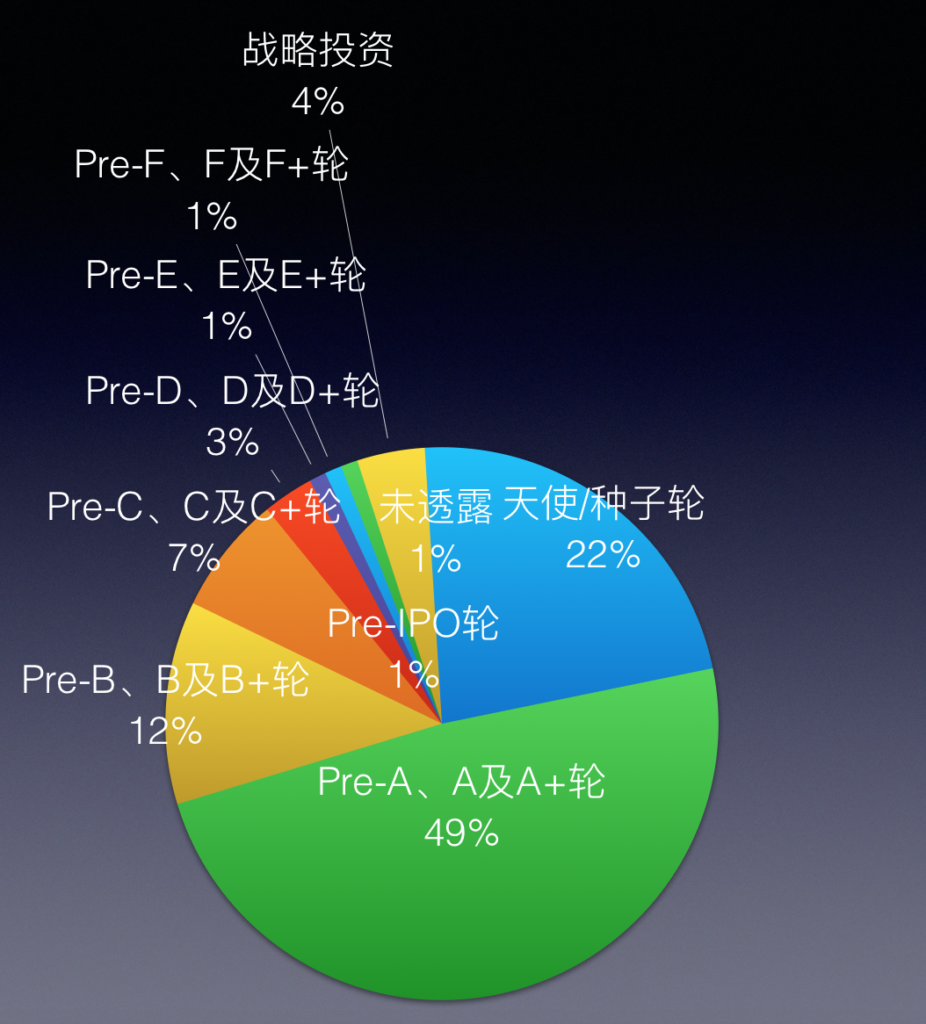

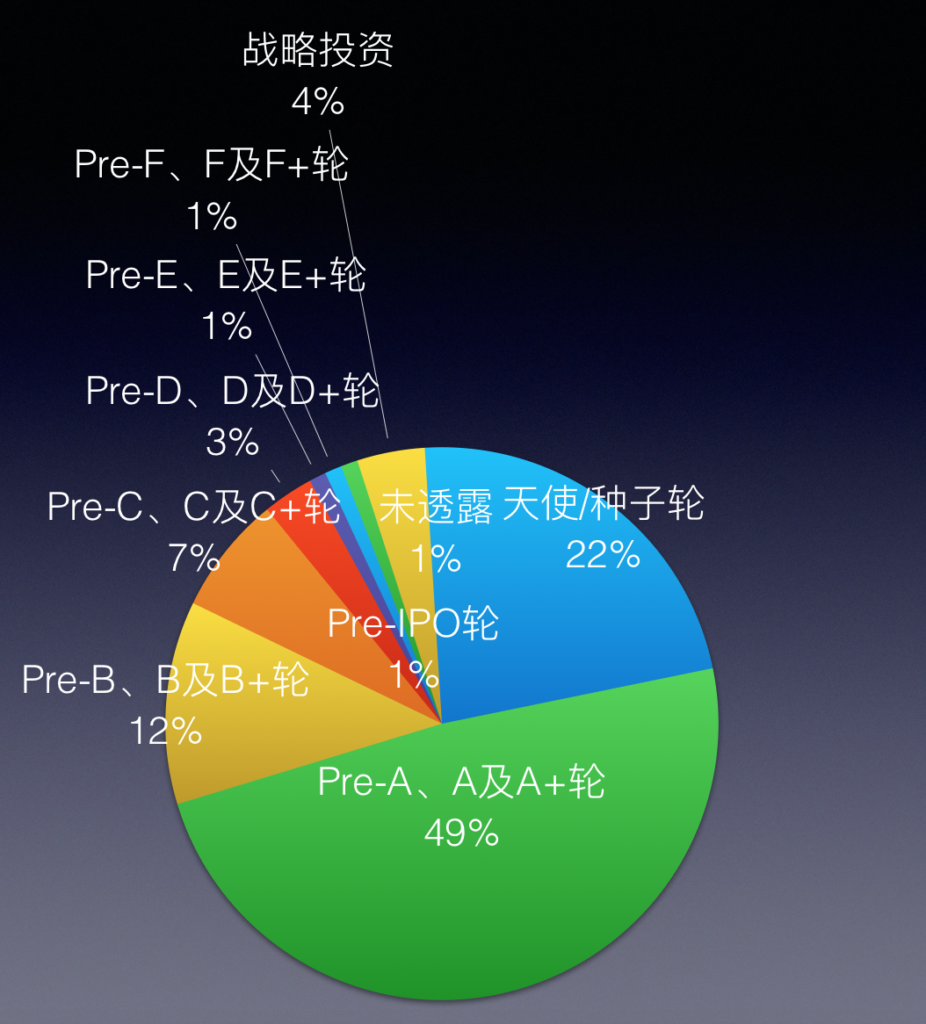

轮次分布

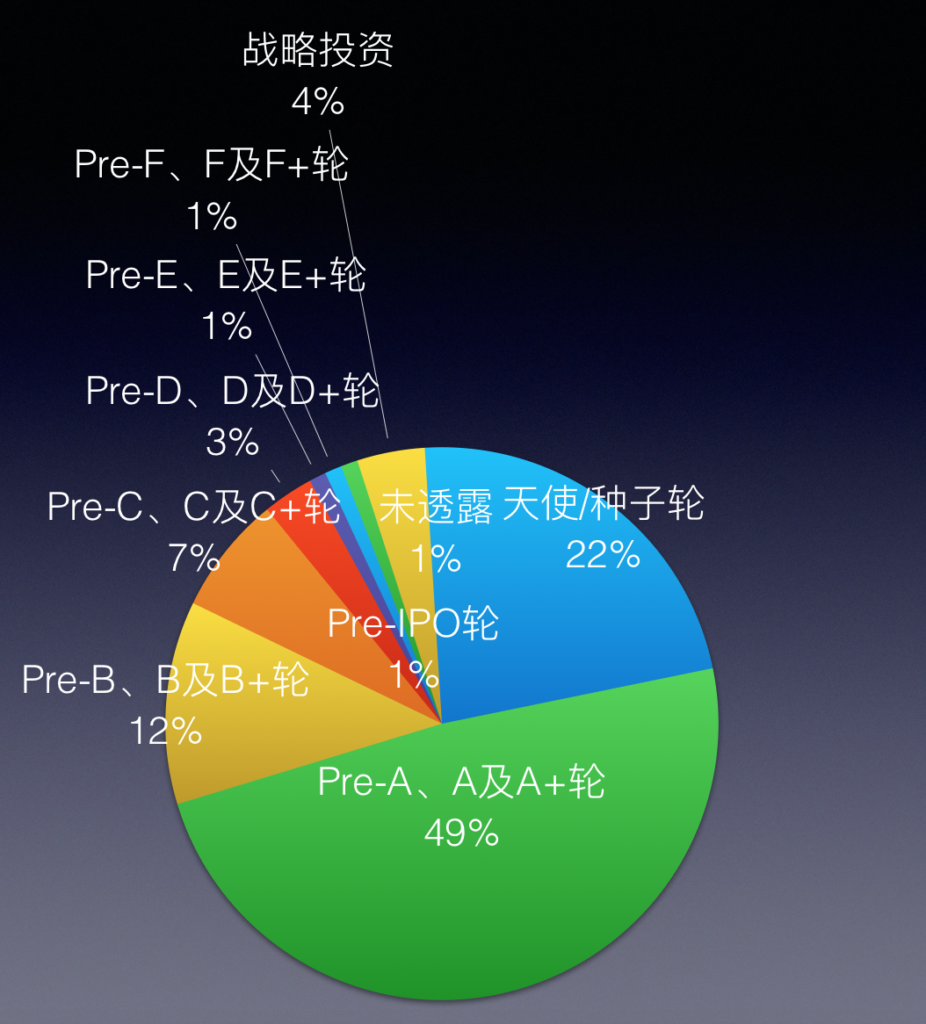

凯正咨询(Glocal Research)统计发现,在今年前8个月完成融资的101个跨境电商项目中,有50%处于Pre-A、A和A+轮,只有2个项目走到F轮和Pre-IPO轮(SheIn和帅克宠物)。这说明这一领域的项目大多还集中在相对早期的阶段,行业格局远未固化,新的创业公司和投资机构仍大有可为。

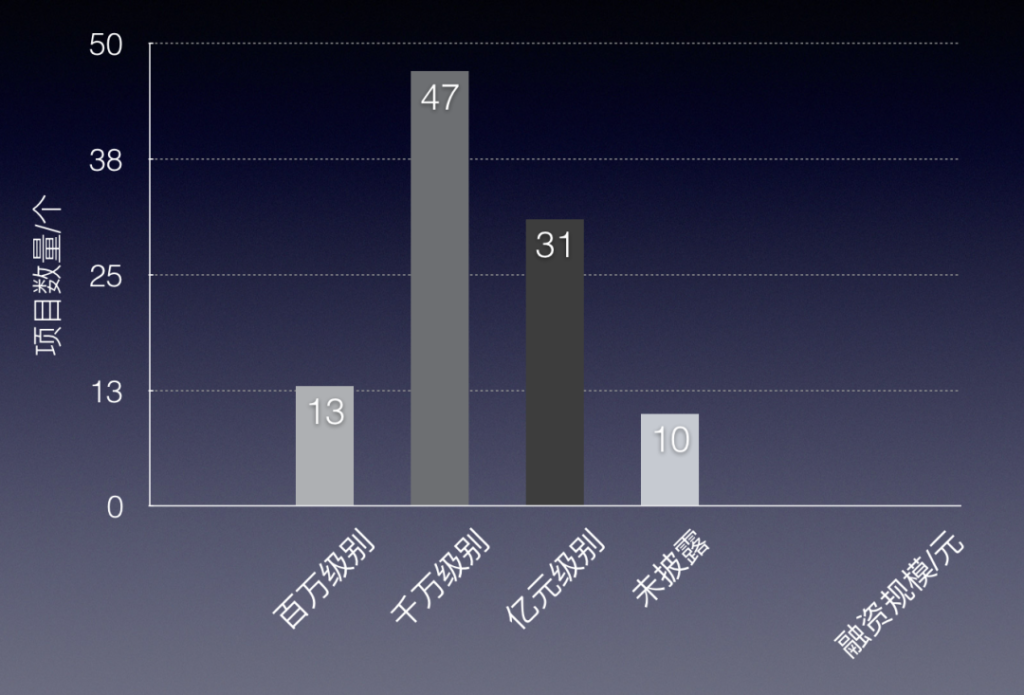

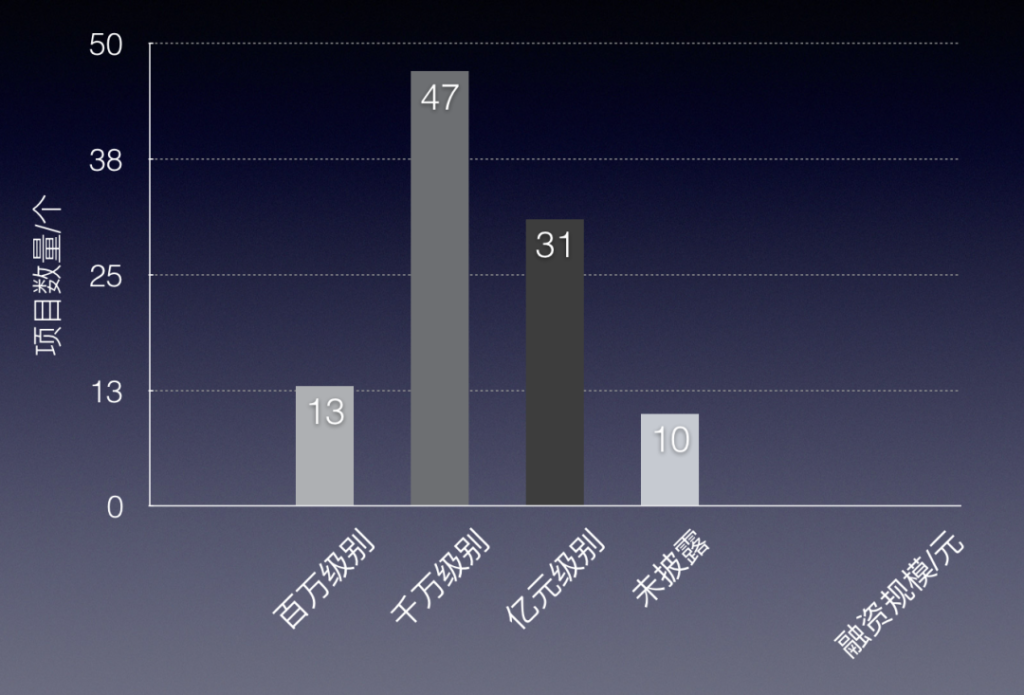

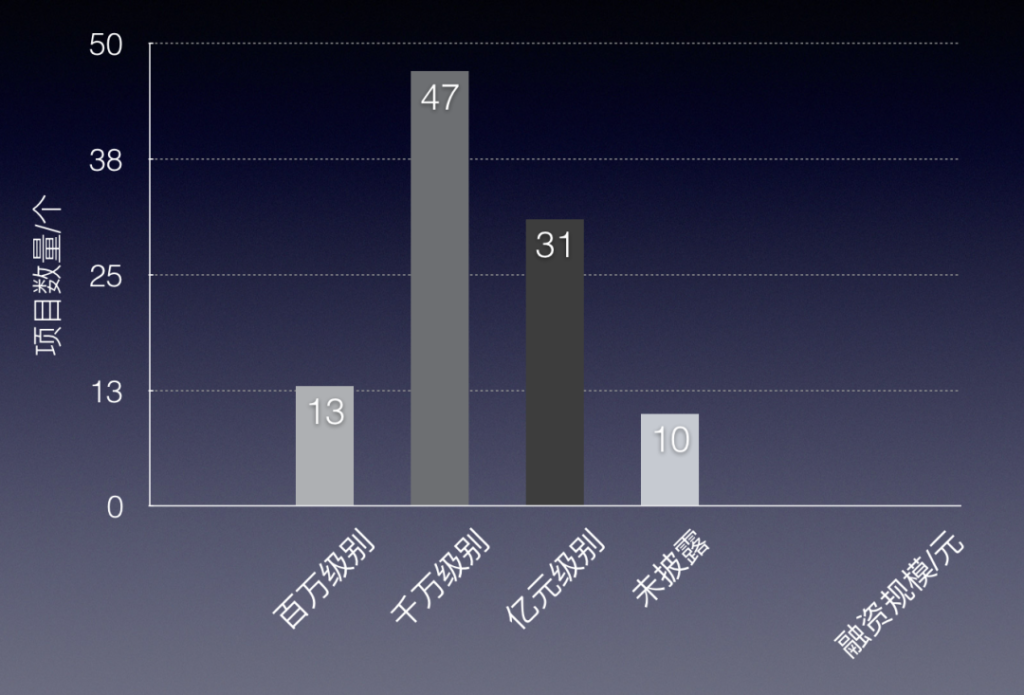

融资规模分布

凯正咨询(Glocal Research)统计发现,就今年1-8月完成融资的101个项目,47%拿到了千万级别(单位:人民币,下同)的投资,30%拿到了亿元级别的资金,这意味着这个赛道的项目整体估值并不低,选择出手的投资机构相对拥有比较充足的子弹。

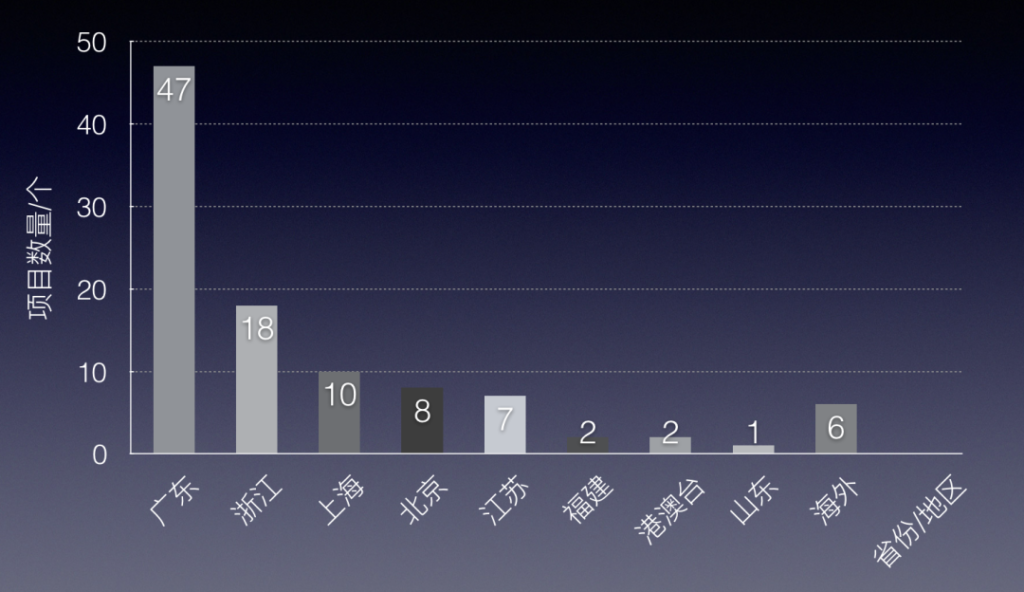

地域分布

凯正咨询(Glocal Research)统计发现,在这101个跨境电商项目中,8家在北京,10家在上海,33家在深圳,10家在广州,北上广深容纳超过一半的公司,这意味着超一线城市依然是跨境电商公司的首选。

此外,共计47个项目公司总部设立在广东,占比接近一半,它们主要分布在深圳、广州、珠海、佛山、东莞等市。

广东省能够孕育如此之多的跨境电商企业离不开几个条件:第一,它是我国电子商务发展水平较高的省份之一,电商交易额和发展质量都处于全国领先水平;第二,它毗邻香港澳门,香港是全球著名的自由贸易港,粤港澳经济关联度高、产业互补性强;第三,广东省本身经济实力雄厚,经济总量常年保持全国前列;第四,广东省工业门类齐全,电子信息、电器机械、石油化工、纺织服装、食品饮料、建筑材料等支柱产业在全国优势明显。

另外,有15家都将总部设在杭州,这意味着杭州也是国内跨境电商领域崛起最快的城市之一。它在政府政策的扶持下具有电子商务和数字经济的优势,因此越来越多的出海品牌也考虑将总部设在杭州。

整体来看,我国跨境电商公司的总部选址都较为偏好综合实力强、地理位置优越、具有产业优势的城市。

产业链分布

凯正咨询(Glocal Research)统计发现,以产业链各环节来看,这101家公司中,占比最多的角色是服务商公司,它们分属仓储物流、金融支付、运营、SaaS、营销等环节,共计56家,占比56%;其次是品牌类公司,有41家,占比40%,主要是家居家电、3C数码电子、宠物、服装等;第三类则是平台方,包括电商平台和综合服务平台等,共计4家。

虽然跨境电商行业参与者众多,每个环节均可能出现率先实现规模效应的公司。但从今年1-8月融资数据来看,服务商最受投资机构关注和青睐。

重点赛道分布

凯正咨询(Glocal Research)统计发现,今年1-8月披露融资的41个品牌商项目,相对集中在智能家居家电、宠物、服装和消费电子领域。

先看智能家居这一细分领域,这一领域的16个项目除了诺初美创、极咖科技、卧安科技、斗禾科技四个智能家居品牌,还有两个家居品牌:Newme和EUNA;两个智能割草机器人品牌:河森堡机器人、锐驰智慧;乐生智能主打智能扫地机器人,元鼎智能主推智能清洁机器人,轻美电器主打智能洗碗机,另外还有主营智能家居安防产品的致瓴科技Glazero。

宠物相关品牌分别是Furbulous、未卡Vetreska、鸟语花香、帅克宠物,另外还有MoeGo,属于宠物护理SaaS服务商;服装相关品牌则是NTX™纺织科技(服装供应链品牌)、优布(服装供应链服务商)、知衣科技(服装供应链服务商);消费电子品牌有疆海科技、怒喵科技、Nothing三家。

智能家居品类近几年十分火爆,这背后反映的是中国卖家依靠产业链优势和灵敏嗅觉,及时抓住欧美消费者的需求,推出相关品牌产品,抢占正在蓬勃发展的细分市场。

消费电子、服装、宠物等品类一直是跨境电商的热门赛道,主要还是因为相关市场尚未诞生巨头,因此这几个细分领域主推欧美市场的跨境出海品牌迭出,成熟市场的大蛋糕仍待新进入者共同切分。

而从服务商的视角来看,今年1-8月披露融资消息的56家公司主要涉足SaaS、运营、金融支付以及营销服务。其中SaaS服务商共计13家,营销服务商共计10家,运营服务商9家,物流服务商8家,金融支付服务商稍少,只有5家。

跨境SaaS服务商和运营服务商所提供的软件服务,主要是围绕卖家需求,对其拥有的综合资源进行平衡和优化管理(包括订单管理、物流管理、仓储管理、客户管理、财务管理以及供应链管理等),帮助其深度连接电商平台端、物流端和商家端。

现阶段,SaaS服务商和运营服务商呈现百花齐放的状态。由于市场竞争激烈,功能迭代快速,多数服务商均提供免费试用服务,以吸引商家试用。跨境卖家使用意愿强,但对于软件选择缺乏标准性依据,使用方式多是圈内推荐或尝试使用。这意味着,伴随市场对于高效和精细化运营的需求越来越高,跨境SaaS服务商和运营服务商需要不断开拓创新产品及服务,以更优质的软件服务赢得更多商家青睐。

至于营销服务,近年来,伴随着跨境电商行业的竞争加剧,海外流量成本以及营销成本日益增长,Google、Facebook等传统流量渠道已经红利见顶,寻找新的流量池成了人们普遍关心的话题。

在此背景下,覆盖200多个国家和地区、月活破12亿的TikTok获得众多跨境商家的青睐。然而在TikTok流量投放上,国内卖家通常存在专业人才稀缺、语言文化与价值观差异等问题,此外还有内容创作、人工管理成本过高等问题。因此,围绕TikTok的营销服务商在今年以来也成了投资机构关心的重点,如三墨科技、Brandgogo等深耕其中的公司顺利赢得青睐。

抖音的成功在国内已经得到了验证,因此,TikTok也更具想象空间。2021年,Google广告收入超过1400亿美金,Meta也在1000亿美金左右,而TikTok用户量、月活均属同一量级,未来不论广告业务还是内容电商都有很大潜力,这意味着跨境电商玩家也可以共享增长红利。

另外,营销服务商中的直播带货和红人营销服务也在今年备受投资机构追捧。国内这一玩法已被广泛接受,其对电商销售额的推动作用巨大;至于海外,用户观看直播的习惯正在慢慢养成,虽然整体仍处于萌芽阶段,但已出现类似趋势,自带中国基因的平台有望表现出不错的竞争优势。这其中代表则是以Amazon Live(亚马逊直播)切入的Wahool,还有以海外红人营销业务起家辐射品牌出海营销业务的卧兔网络。

而在金融服务商领域,当前,跨境电商正迈入全流程数字化变革期,跨境电商卖家需要在跨境资金结算和相关综合服务实现数字化转型,本年度完成融资的驼驼数科、珊瑚跨境Coralglobal、Klavi等金融服务商正是瞄准了这一点。

而从跨境电商买家的需求出发,Akulaku也在为马来西亚、印尼等新兴市场的用户提供分期购物、先买后付等服务。

最后是物流服务商,跨境仓储物流的服务主要分为产品式的全段服务和环节式的配套服务。高成本是跨境卖家的最大痛点,另外还有时效性、合规性、安全性等问题亟待解决。本年度致力于解决上述问题的头部物流服务商,如驿玛科技、无忧达、DELFIN GROUP、运无界等,均围绕加强跨境仓储设施和运力资源的建设、开发智能高效低成本的一体化物流解决方案为业务重心,试图满足跨境卖家的需求。

结 语

从Made in China到Brands from China

复盘中国企业的出海历史,可以发现过往的三个阶段:1990年至2010年为外贸时代,中国卖家以价格为主要竞争力,通过经销商和PC端电商销往全球;2010年至2018年为移动出海时代,消费行为向移动端转移,科技类、泛娱乐类公司加入;2019年至今为品牌出海时代,头部品牌直面消费者,渠道更加多元化,品牌商持续深化本地化运营,从而获取品牌溢价。

庞大的海外市场需求及国内政策的持续推动,共同推动中国跨境电商行业的快速发展。传统的差价套利模式,长期来看不能形成良性循环;国产品牌出海的竞争力,来源于产品质量提升、成熟的线上渠道运营经验及消费者对国内品牌的信任度提升。因此我们认为,品牌出海是必然趋势。

现在谈出海,不仅包括产品出海,更重要的是品牌出海。以往企业出海更多只注重广告带来的短期销量和效益提升,忽视了中长期品牌建设的重要性。跨境卖家需要在产品力、渠道力、品牌力等方面取得差异化竞争优势,才能走出当前同质化竞争困境。

品牌出海的“二阶效应”

随着全球线上消费习惯加速渗透,消费者需求日趋多样化,可以预见的是,市场规模庞大的跨境电商行业将继续维持高增长。因此,产业链各环节公司都具备不小的成长机会。这其中,最值得一提的是资本方对于服务商的看好并持续下注。

对于服务商而言,面对综合性大卖和垂类卖家需求规模较小的局面,需利用价格优势和服务质量吸引客户并付出更多成本逐步建立网络效应,完成较快扩张存在一定难度。然而,随着跨境电商品牌化趋势的持续发生,中国本土服务商因其更强的针对性和更完善、全面的服务成为中国品牌的偏好选择。

换句话说,品牌出海正在发挥其“二阶效应”,为中国本土服务商带来新的崛起机遇。