编者注:

DTC 不仅仅是一个零售术语。近年来,零售业的每个领域几乎都出现了大量颠覆了传统模式的 DTC 数字原生品牌。

一些经验更丰富的 DTC 数字原生品牌现在正在扩大其品类范围,与零售商合作并建立自己的配送体系。许多公司寻求 IPO、收购或额外融资,但现在,市场不景气导致该战略日益复杂甚至引发了裁员。

传统厂商也越来越多地参与到 DTC 运营中。例如,Adidas 宣布,到 2025 年其销售额的 50% 将来自 DTC 渠道。

但这也存在着一些挑战,尤其是疫情对消费者支出、购物习惯和经济环境的影响。虽然对于许多主要在网上运营的品牌来说,电商渗透率的增长是一个福音。但 DTC 模式的缺陷已经开始显现,因为公司不仅要解决盈利问题,还要在一个人人都知道如何在 Instagram 上营销的世界中脱颖而出。

所有的一切都表明:现在 DTC 领域发生了很多事情,而且它们将造成长期影响。本报告涵盖以下几个方面:

- 知名 DTC 品牌的挣扎

- DTC 领域值得关注的趋势

- DTC 品牌的退出策略

- DTC 品牌面临的新挑战

这些问题或许是零售商适应新时代时,需要关注的主要问题。

9家倒下的DTC独角兽:因估值过高而崩盘

在疫情后期,人们普遍减少了可自由支配的消费,不少消费者还选择回到线下商店,这给过去几年的电商热潮带来了阻碍。

许多 DTC 公司都强烈感受到了这一点,这些公司几乎没有线下店铺。许多公司甚至在疫情之前就被迫认识到,在没有实体店或分销商的情况下,获取客户是多么困难和昂贵。

如今,我们正在目睹一些DTC独角兽公司的崩盘。根据 CB Insights 的一份报告,从 2021 年第四季度到 2022 年第一季度,DTC独角兽的数量下降了三分之一。

随着 DTC 品牌不断面临挑战,让我们回顾一下一些数字原生宠儿的结局。

Allbirds

四年前,美国鞋类品牌 Allbirds 迈入独角兽行列,它在 2021 年底上市,与此同时人们看到的是销售额上升、亏损也在扩大。目前 Allbirds 股价较 IPO 时下跌 80% 以上,并已确认裁员 8%,“以确保为下一阶段的增长做好准备。”

在提交 IPO 申请时,Allbirds 计划开设“数百家”门店,但目前仍未做到。随着该公司在纽约开设了店面,其在全球拥有了 40 多家门店。今年,该品牌与美国的 Nordstrom 和 Public Lands 以及欧洲的 Zalando 合作,更加自信地进军零售商店。Allbirds 还通过转售计划使产品种类更多样化。

Away

2019年,美国行李和旅行配件品牌 Away 刚成为独角兽还没几个月,就因疫情打击而发展势头锐减。

最惨烈的时期,其销售额暴跌 90%,该公司被迫暂时让一半员工休假,随后又裁掉10%的员工。在经历了数月的高管更替等负面新闻报道后,该公司于 2021 年底引入了更多新的领导层。然而 IPO 的传闻却已销声匿迹。

Casper

当美国睡眠产品品牌 Casper 在 2019 年成为独角兽时,一时风头无两。它迅速与 West Elm、Nordstrom、Target 建立合作伙伴关系,梦想着垄断睡眠市场,并开设了一系列店中店。

但在 2020 年初的 IPO 中,Casper大幅下调了开盘价,使其估值远低于独角兽。由于未实现盈利,该公司未能让公开市场买账,并最终在 2021 年末完成私有化。

Dollar Shave Club

联合利华在 2016 年为收购美国剃须刀品牌 Dollar Shave Club 投入了 10 亿美元,但在 2022 年初,这家消费品巨头的 CEO Alan Jope 表达了懊悔。他对分析师说,该集团的一些收购是错误的,比如男士美容品牌。其原话是:“Dollar Shave Club 没有按预期交付,DTC模型的经济性发生了变化。”

DSC 的竞争对手 Harry’s 的情况也发生了变化,尽管其估值似乎没变。在联邦贸易委员会采取行动阻止合并协议后,Schick 制造商 Edgewell 于 2020 年终止了他们的合并协议。此后,Harry’s 筹集了更多资金,并通过收购品牌寻求增长。

Glossier

2019 年,随着美国美妆品牌 Glossier 成为独角兽公司,它也受到了消费者的疯狂追捧。然而,COVID-19 阻碍了其进军实体店的步伐。直到 2021 年,Glossier 再次将赌注压在了国际增长和门店上。

然而,2022 年才刚刚开始,Glossier 就解雇了三分之一的员工,创始人兼CEO Emily Weiss 承认该品牌犯了战略错误。几个月后,她辞去了 CEO 的职务。现在,Glossier 正在努力应对通货膨胀,宣布提高价格以抵消开支,并确认将进行新一轮裁员。为了摆脱仅仅押注 DTC 的策略,该公司正在重新开设门店,目前已有五家门店,未来还会开设更多门店。7月 Glossier 还首次与零售商 Sephora 达成协议。

Jet.com

2016 年,当沃尔玛以 30 亿美元收购美国电商公司 Jet.com 时,它的估值达到了标准独角兽公司的三倍,但如今它已不复存在。

Rent the Runway

电商平台 Rent the Runway 在 2019 年获得 10 亿美元估值。不过,在疫情期间,客户几乎不需要漂亮的制服或正式衣服,该公司去年调整了模式,允许非订阅者购买二手服装。目前其股价已跌至每股 5 美元以下,远低于之前的估值。

2022 年,尽管其最近一个季度的亏损扩大了,但该公司的销售额和活跃用户数量有所回升。7 月,折扣商 Saks Off fifth 宣布,将在网站上出售二手、预租的 Rent the Runway 商品。

Stitch Fix

美国造型服务品牌 Stitch Fix 在 2017 年的 IPO 中获得 16 亿美元估值,在 2021 年的某个时间点,其股价接近 100 美元。但那些日子已经一去不复返了,因为其错过了今年短暂的服装热潮。它正努力想办法遏制亏损,并扩张其业务。在2022 年新 CEO 的领导下,该公司已转向传统电商,重组其造型团队,采取裁员措施,依靠数字推荐引擎将自己与百货公司区分开来,与此同时,其股价暴跌至 10 美元以下。

StockX

运动鞋转售网站 StockX 是 2019 年的另一只独角兽。但到 2022 年,鞋类销量下降,这家零售商陷入困境。今年 6 月,StockX 表示将裁员 8% 并进行其他调整。该公司还与Nike因部分鞋子的真实性问题存在法律纠纷。

2022年值得关注的6个DTC趋势

虽然 2021 年是 DTC 数字原生品牌增长的一年,几个热门品牌申请 IPO,其他公司则通过融资筹集到了更多资金。但问题变得更加明显,从供应链限制到劳动力短缺,包括 DTC 品牌在内的零售商度过了动荡的一年。

随着越来越多的品牌上市,越来越多的电商品牌难以盈利。对于数字原生品牌和传统零售商来说,在 DTC 和零售商之间找到正确的平衡将是首要考虑的问题。

以下是 Retail Dive 在 2022 年关注的六大趋势:

1. DTC 交易继续

2021 年迎来一波寻求上市的公司。有大约 20 家零售商通过 IPO、直接上市或 SPAC 交易提交了上市文件——其中一些是 DTC 品牌。随着 DTC 品牌的成熟,更多的退出可能也会出现。

- DTC眼镜巨头Warby Parker 于 9 月下旬上市

- Supergoop、Beyond Yoga 和 Sweaty Betty 都签署了收购交易

- 剃须品牌 Billie 于 2021 年 11 月被 Schick Maker Edgewell 以 3.1 亿美元收购

- Casper 于 2020 年初通过 IPO,并于2021 年 11 月被私募股权公司Durational Capital Management 收购。

2. 实现盈利仍将是许多品牌的目标

随着更多 DTC 品牌在 2021 年上市,其财务信息也随之公开。这些数字表明,几乎完全在网上销售商品的品牌,实现盈利是多么困难。

尽管销售额有所增长,Warby Parker 在过去三个财年中要么出现亏损,要么实现收支平衡,2020 年净亏损 5590 万美元,2021 年第三季度其净亏损增加了一倍,达到 9110 万美元。Rent the Runway、Lululemon 和 Casper 的财报也显示了盈利有多困难。

但并非所有 DTC 品牌都在亏损。例如,Solo Brands 2021 年第三季度报告称,净收入为 6940 万美元,净利润为 210 万美元。该公司称,自 2017 年以来一直盈利。

3. 线下需求仍在增长

虽然从定义上讲,数字品牌是在网上推出的,但许多人看到了实体店的价值。

实体店不仅提供了可以让消费者在购买前试用产品的场所,还可以作为一种额外的营销渠道,有助于缓解仅通过在线获取客户信息的高广告成本。这些高昂的营销成本往往削弱了 DTC 品牌的盈利能力。

- 2021 年,Allbirds 继续进行实体扩张,在丹佛、芝加哥和波士顿地区开设门店

- DTC 品牌 Knix 于 9 月在美国开设了第一家门店

- 以蜡烛闻名的 Boy Smells 于 2021 年与 Nordstrom 合作推出香水产品

- Fenty 已经计划在 2022 年在美国五个城市开设门店

- Billie 宣布在沃尔玛销售其产品。

4. 品牌在零售商与 DTC 之间寻求平衡

2021 年,包括 Nike、Under Armour、Adidas 在内的多个品牌宣布其打算扩大 DTC 销售的意图。

Nike 在 2010 年的 DTC 业务仅占总收入的 15%。2020年,DTC 份额增长到其业务的 35%。在过去几年里,Nike 关闭了多个零售商渠道,其中包括 Urban Outfitters、DSW、Macy’s、Zappos 和 Dillard’s。这家运动零售商预计,到 2025 年,DTC 将占其收入的 60%。

另一方面,许多 DTC 品牌正在寻求与传统零售商建立合作伙伴关系,以扩大其实体店的影响力。例如,Casper 已经增加了超过 25 个零售合作伙伴,包括 Costco、Nordstrom、Target 和 Sam’s Club。

5. 控股公司为着眼下一步的品牌打开机会

对于准备好向前发展但无法上市的品牌,DTC“控股公司”可能是答案。

Very Great、Pattern Brands 和 Win Brands Group 等公司都在押注建立多个品牌。Pattern Brands 创建了 Open Spaces and Equal Parts,并于 2021 年 6 月筹集 6000 万美元用于购买家居用品品牌 GIR(Get it Right)。

Harry’s 在未能被 Schick 制造商 Edgewell 收购后,已全力收购品牌并建立其投资组合。2021 年 3 月,这个剃须刀品牌筹集 1.55 亿美元试图收购更多品牌。同年 12 月,Harry’s 宣布签署收购 Lumē。

6. 品牌在 Apple iOS 更新后重新构想营销策略

Apple 的iOS 14.5 更新于 2021 年,应用程序需要用户许可才能跟踪它们或访问设备的广告标识符。这给 DTC 品牌带来了一个问题,其过去在客户获取、留存和洞察方面严重依赖第三方数据。

现在,DTC 公司正在转向其他营销形式,如短信、电子邮件和印刷品,以吸引消费者购买他们的品牌。

DTC的退出策略

随着 DTC 品牌业务的持续发展,退出是合乎逻辑的下一步。对于一些品牌来说,这种策略甚至在上市之前就已经诞生。

DojoMojo 首席执行官 Alex Song 表示,一个优秀品牌在成立 5 到 10 年间,年收入至少会达到 4000 万美元。“这让投资者和战略收购者都更加相信你的品牌是有价值的,并且可以长期存在。”

从历史上看,品牌在制定退出策略时有两种主要选择:直接上市,或出售给另一家公司。

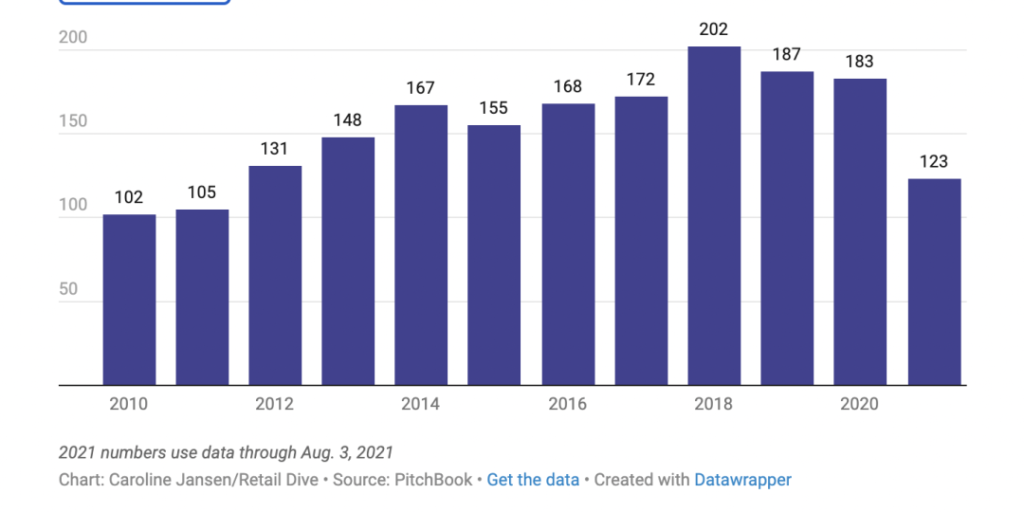

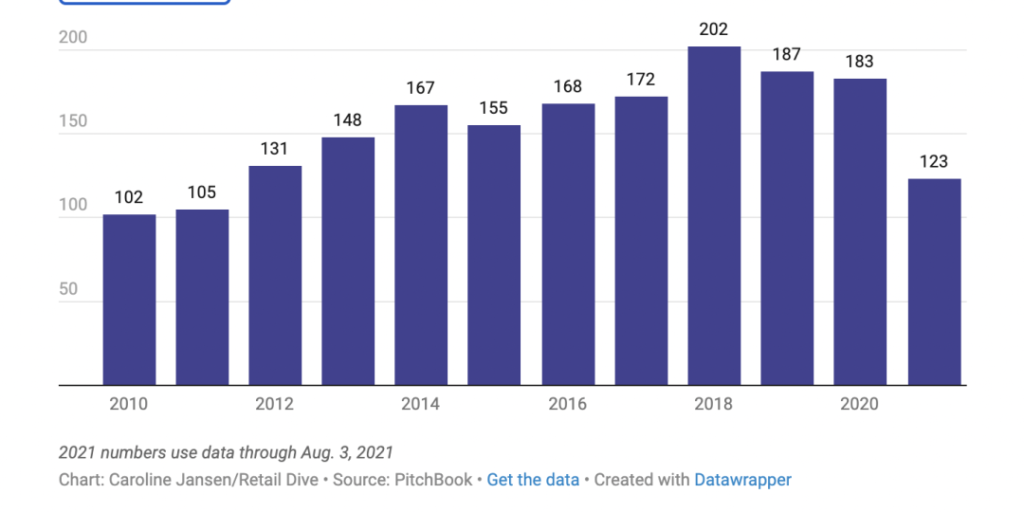

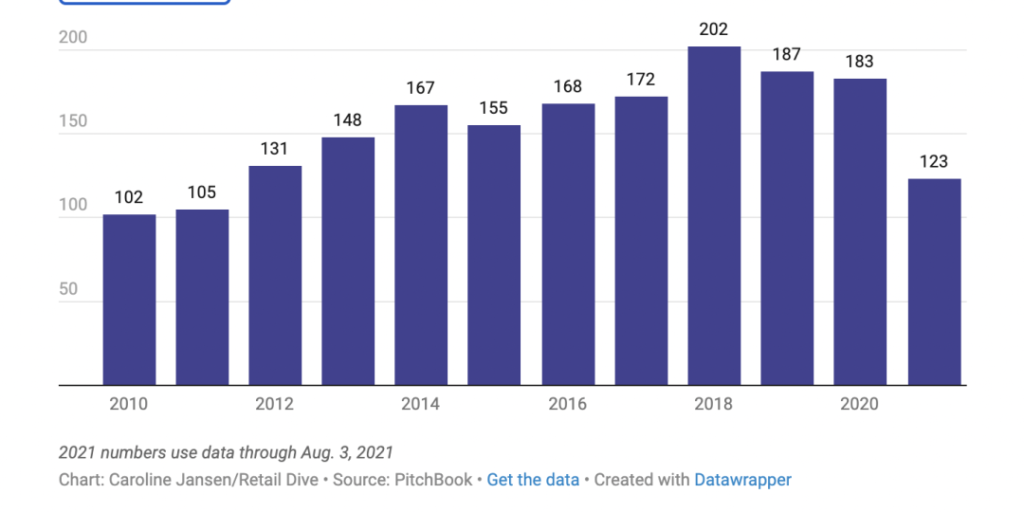

根据 PitchBook 提供的数据,过去十年中,企业或战略投资者收购一直是 DTC 品牌退出中最受欢迎的选择,从 2016 年到 2020 年,每年都超过 100 家。

下一个最常见的退出选项是 IPO,然后是 SPAC,即通过完成与目标公司的合并,以使该公司上市。

2010-2021 年 DTC 退出数量

现在,其他渠道也在蓬勃发展,特别是 SPAC 交易。据 SPAC Insider 称,2021 年共有 412 家公司通过这种方法上市,而 2019 年只有 59 家。

但随着退出方式的增加,来自外部的审查压力也在增大。例如,美国联邦贸易委员会致力于反垄断以保护消费者。因此许多交易都被迫取消,如剃须刀品牌 Harry’s 和 Billie 的交易。

2022年交易低迷,预示着DTC的未来?

市场波动、通货膨胀和其他经济不确定性使得资本环境十分疲软。这对 DTC 品牌意味着什么?

2022 年整个行业只有不到 40 笔大型零售交易,比 2021 年同期下降了大约 50%。在这些交易中,只有一小部分涉及数字原生品牌。

交易量大幅下降的背后预示着什么,DTC 退出的未来是否真的不容乐观?

市场变了

我们不仅看到传统 IPO 放缓,而且 SPAC 交易量也在同步下降。

Rekon Retail 的创始人 Rebekah Kondrat 认为,很多交易“已经证明他们不像自己想象的那么有价值”。这些品牌并没有得到他们认为会得到的东西(即资本注入和其他额外支持)。

于是,品牌不得不削减预算,进一步调整其运营方式,争取以更具明智的方式花钱。这最终造成的结果就是,DTC 品牌要么急剧缩小,要么完全消失。

交易低迷的背后是什么

虽然去年的泡沫市场使得零售行业发生了多笔交易,但今年的环境却完全不同。消费者信心不大、市场疲软、整体交易减少。放眼未来,明年和后年会发生什么?多数人认为,恐怕会更艰难。

投资者对“尚未完全发生的消费者行为”的不信任导致大公司撤回收购,而众多 DTC 品牌也纷纷搁置 IPO 计划。

不过,目前仍有一些 DTC 品牌公布了销售额增长的消息。例如,The Honest Company 报告称,第二季度净销售额同比增长 5%,净亏损和经营亏损也在同步减少。

可以认为,在情况更加明朗之前,未来至少半年,交易环境将继续相当低迷。

对于DTC品牌来说,现在是时候“勒紧裤腰带”了

虽然对于已经达到一定规模的品牌来说,退出是合乎逻辑的下一步,但除非迫切需要资金,否则在现阶段其实是没有必要的。

我们处于这样一种情况,如果你是一个品牌并且你不需要退出,那就不要退出。勒紧你的腰带。做好你需要做的事情,继续为你的客户服务。

DTC 品牌应该利用这段时间来创造更高的效率,以更接近实现盈利(如果还没有的话)。他们应该专注于把成本投放在正确的地方,专注于核心产品或服务,以及核心消费者。

当然,尽管存在不确定性,但如果一个品牌真正到了需要退出的阶段,并且需要获得资金和资源,那么考虑退出交易也是合理的。

下行周期并不意味着每个公司都必须保持收缩,如果 DTC 品牌有一个很棒的故事,还需要投入大量资金,虽然当下的市场并不是最有吸引力的时候,但依然有必要勇敢尝试。