本文经授权转载自微信公众号 AppGrowing出海观察(ID:AppGrowingGlobal)

作者|AppGrowing

转眼间,2023 年上半年已经过去。比起第一季度买量收缩、投放谨慎的普遍情况,进入第二季度后,整个手游买量市场呈现出更为积极的态度,无论是广告量还是投放手游数量都有着明显的增长。

在海外市场,经历了第一季度的低迷之后,广告量、在投手游数量自 3 月份开始保持正向增长,其中 3-5 月广告量环比增长率超过 20%,显示出广告主对市场信心回升。而在国内市场,随着游戏版号恢复常态,新游入局不断且投放强势,广告主普遍扩张营销预算。

为了帮助手游行业从业者更全面地了解全球手游市场变化,AppGrowing 正式发布《2023 上半年全球手游买量报告》,就全球手游买量大盘趋势、重点类别和重点市场买量情况等进行全面盘点和系统分析,并且特别邀请 独立出海联合体、游戏葡萄、游戏茶馆、游戏陀螺、游戏日报、手游矩阵、Enjoy出海 分享行业观点,回顾上半年市场趋势,探讨全球买量市场新变化。

以下为报告内容节选:

海外手游买量大盘

按月度数据来看,2023 年上半年海外市场上的在投手游数量在 1-2 月出现下降,但在 3 月迅速反弹,进入第二季度后也保持正向增长,到 6 月时已恢复并超越去年 12 月的水平。

广告量的变化趋势与在投手游数量大致相同,经历年初 1-2 月的下滑之后,3-5 月的广告量持续上升,环比增长率超过 20%,反映出广告主对市场的信心回升。6 月份的广告量环比增长减少至 10.8%,推测可能因为部分手游进入上半年推广阶段末期,从而未出现大幅度增长;不过从绝对值来看,6 月份的广告量依旧高于去年 12 月。

从游戏品类来看,广告量占比位居前列的是休闲、益智、角色扮演和策略;但是在投手游数量占比 TOP 4 为休闲、益智解谜、模拟、娱乐场、动作类。

具体而言,休闲类和益智解谜类的手游数量和广告量双高,反映出这类产品更新快、生命周期短、数量多。其中休闲类广告量占比为 17%,而在投手游数占比达 20.4%,两者差距明显,目前休闲游戏厂商仍主要“以量取胜”,较少对某一款产品进行长期大力度的广告投入。

广告量占比 TOP 5 中,只有角色扮演和策略类属于重度品类。策略类的买量投入规模、单款产品买量密度都更大,其上半年广告量占比达 10.6%,与角色扮演的占比仅有 0.1% 的差距,但是在投手游数占比仅为 4.8%,明显小于角色扮演类的 6%。SLG 属于生命周期、回本周期都较长的游戏类型,游戏厂商需要通过持续的买量投入以获取用户,保持游戏商业化表现平稳增长。

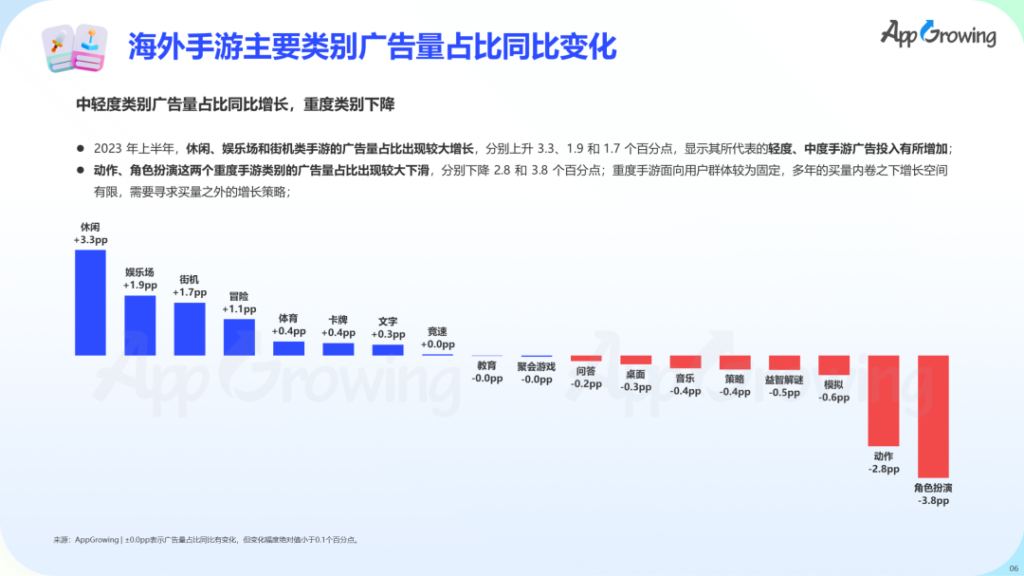

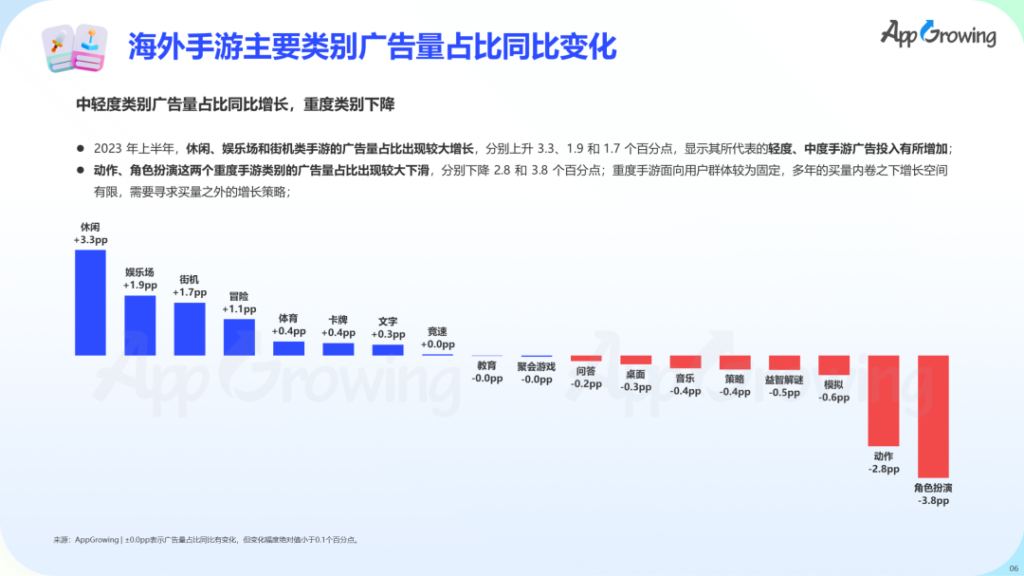

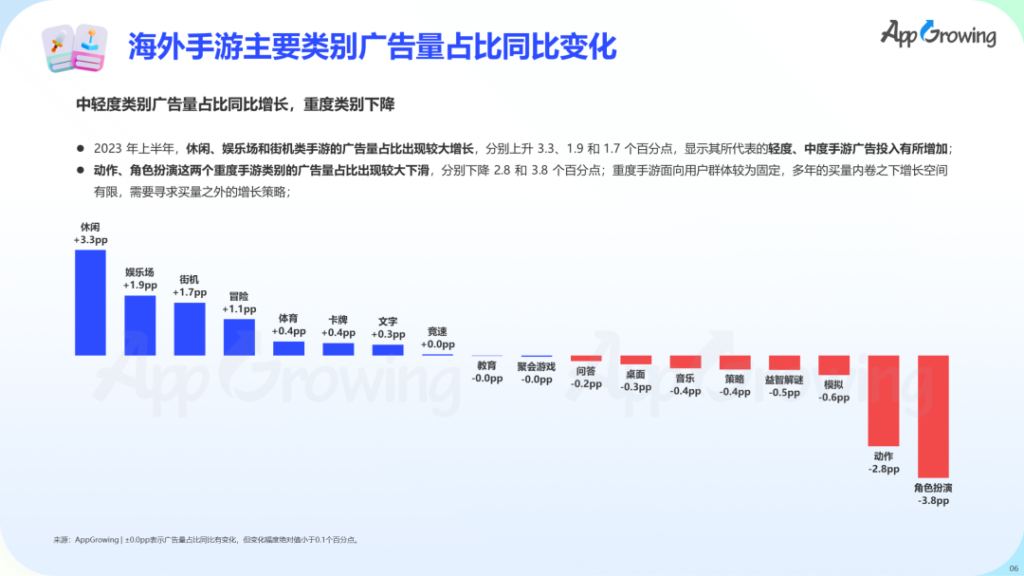

不过从同比增长的角度来看,2023 年上半年,动作、角色扮演这两个重度手游类别的广告量占比出现较大下滑,分别下降 2.8 和 3.8 个百分点;重度手游面向用户群体较为固定,多年的买量内卷之下增长空间有限,需要寻求买量之外的增长策略。

反观轻中度品类,2023 年上半年,休闲、娱乐场和街机类手游的广告量占比出现较大增长,分别上升 3.3、1.9 和 1.7 个百分点。

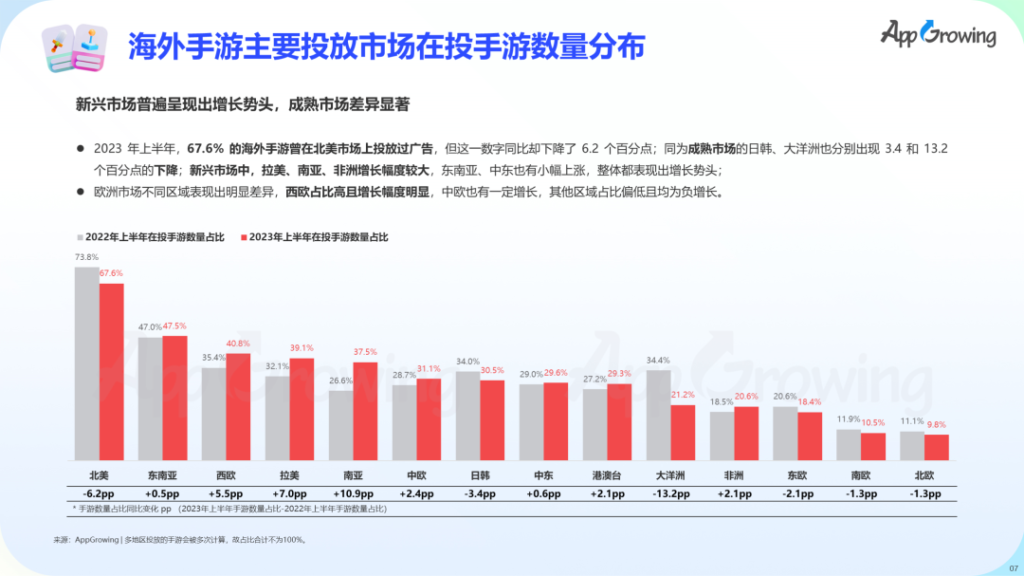

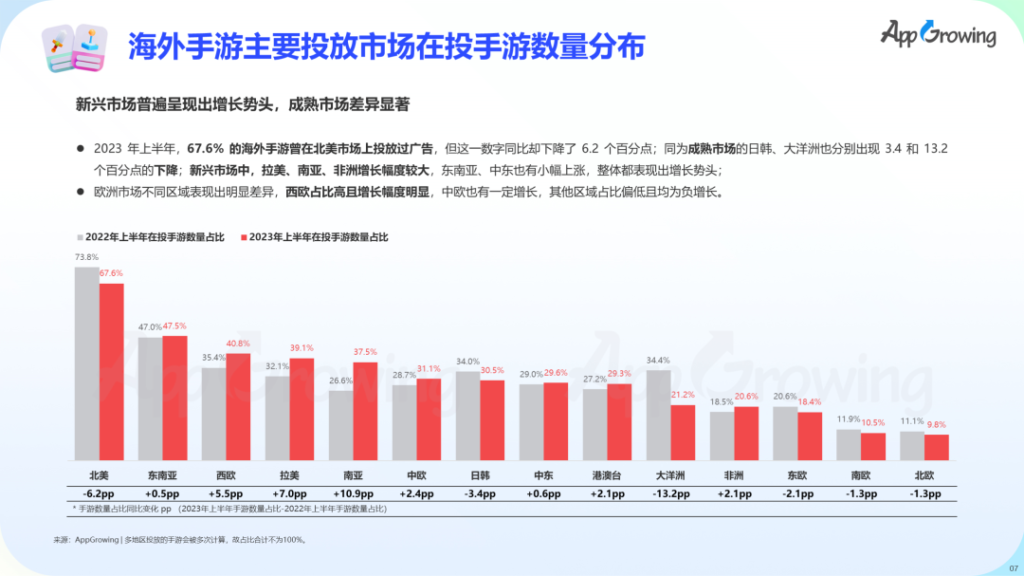

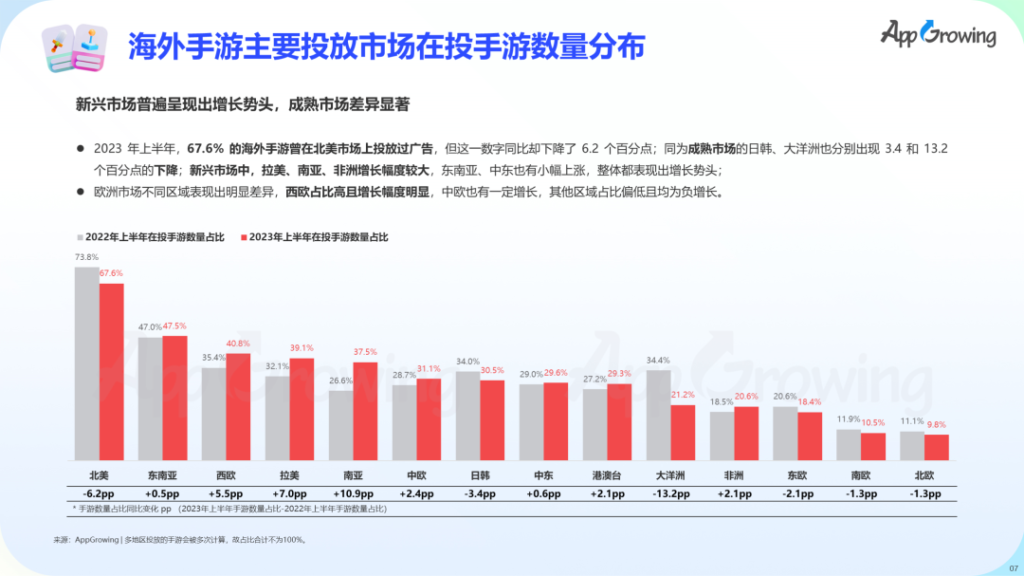

再来看海外几个主要区域市场的投放情况。2023 年上半年,北美、日韩、大洋洲等成熟市场都出现了在投手游数占比减少的情况,大洋洲的在投手游数量下降了 13.2 个百分点;而新兴市场整体表现出增长势头,其中拉美、南亚、非洲的增长幅度较大,其中南亚市场增长幅度最大,手游数量同比增长了 10.9 个百分点。

另外,欧洲市场在不同区域表现出明显差异,西欧占比高且增长幅度明显,中欧也有一定增长,其他区域占比偏低且均为负增长。

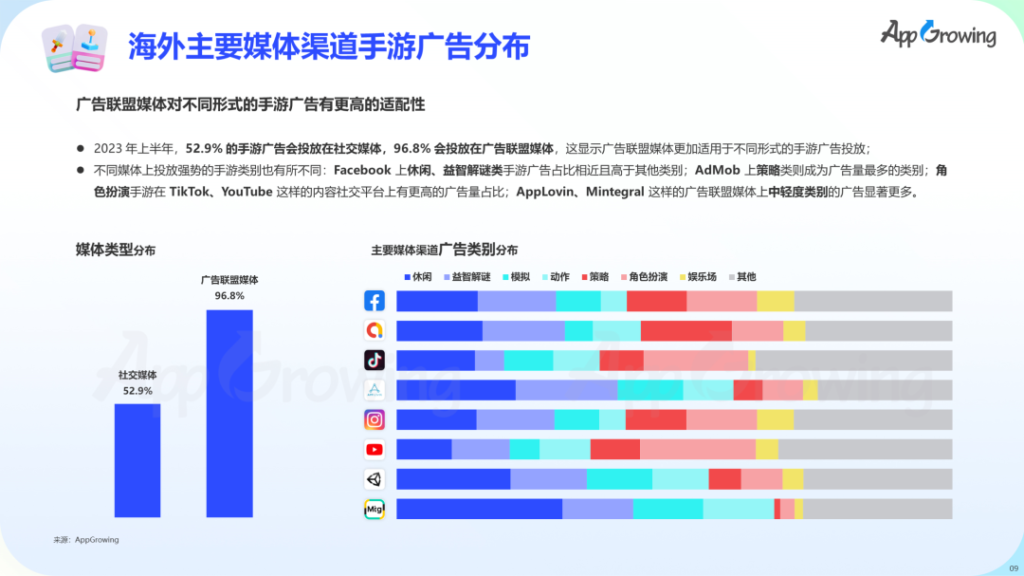

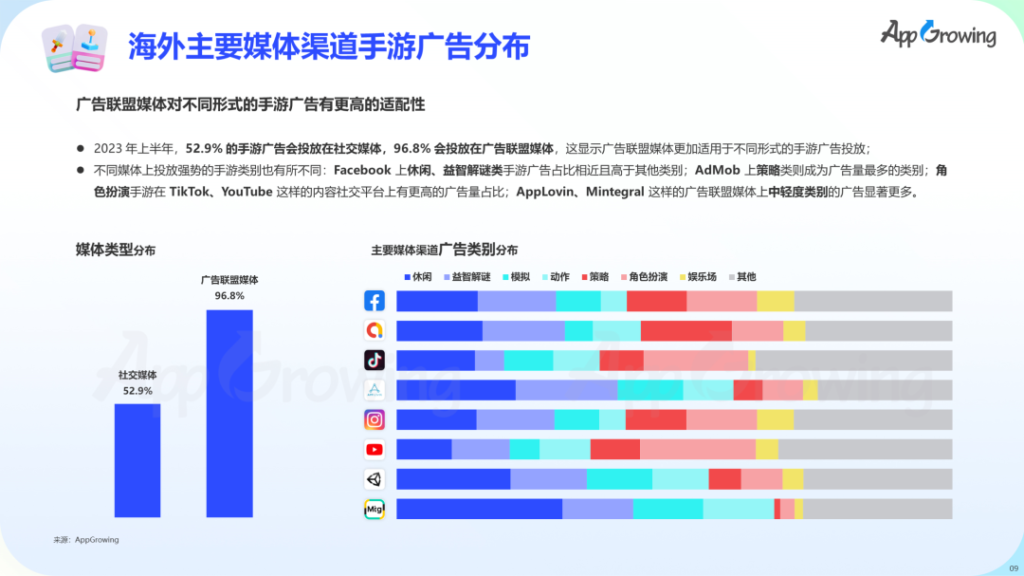

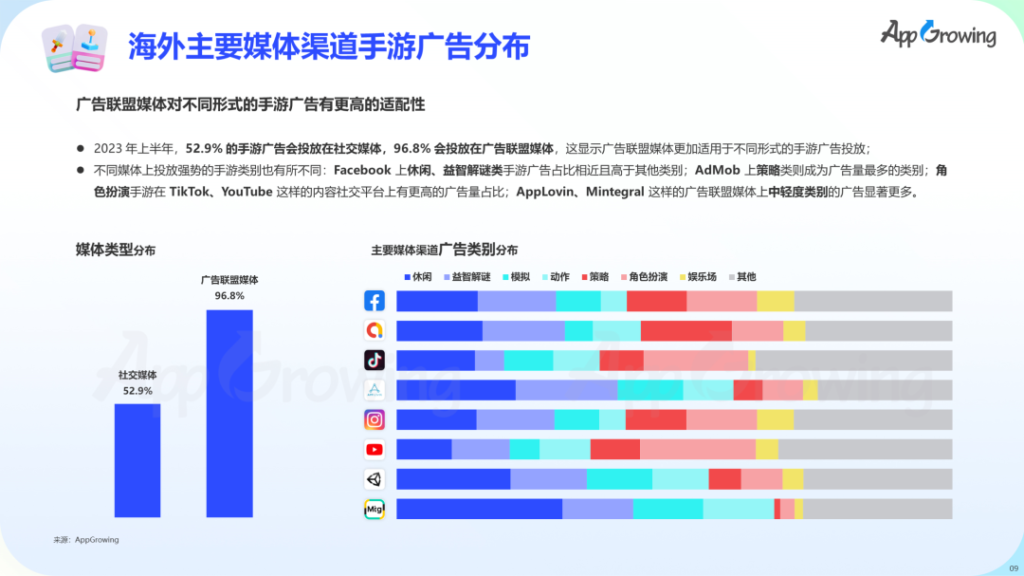

按照分布渠道来看,海外游戏买量仍以广告联盟为主阵地。数据显示,2023 年上半年,52.9% 的手游广告会投放在社交媒体,96.8% 会投放在广告联盟媒体。

总的来说,轻中度游戏更倾向于在 Facebook、AppLovin、Mintegral 等平台投放;AdMob 上策略类则成为广告量最多的类别;角色扮演手游在 TikTok、YouTube 这样的内容社交平台上有更高的广告量占比。

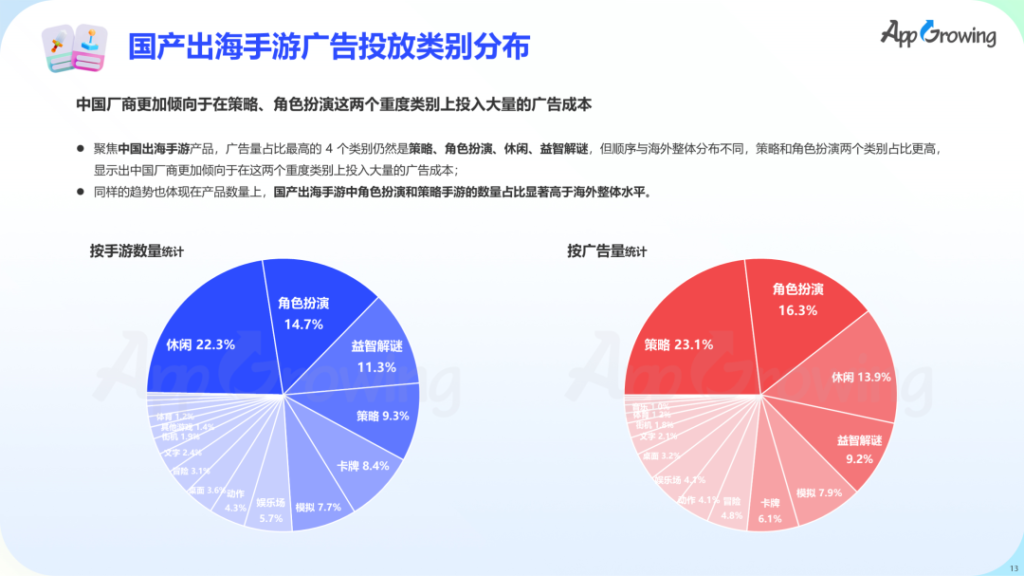

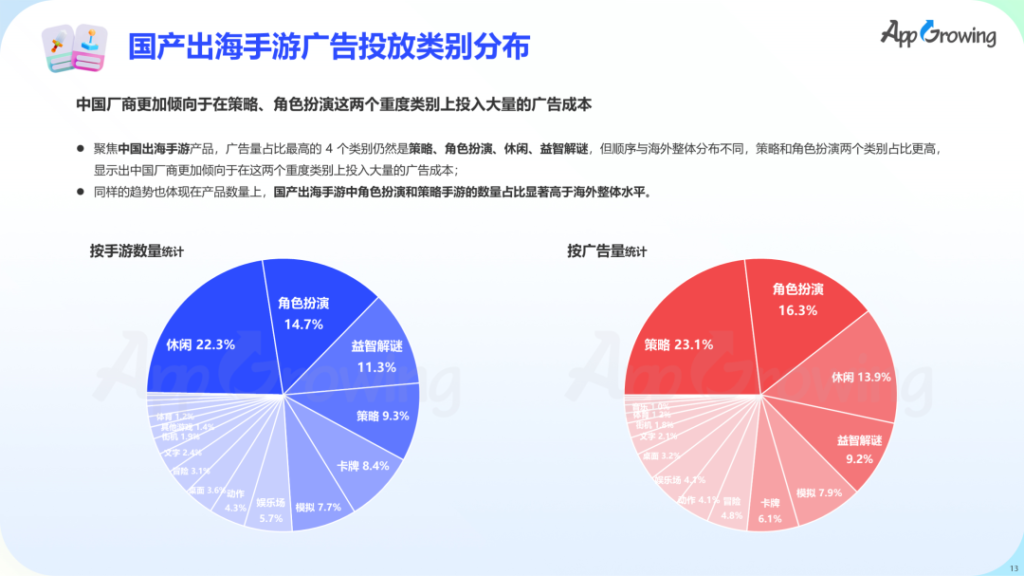

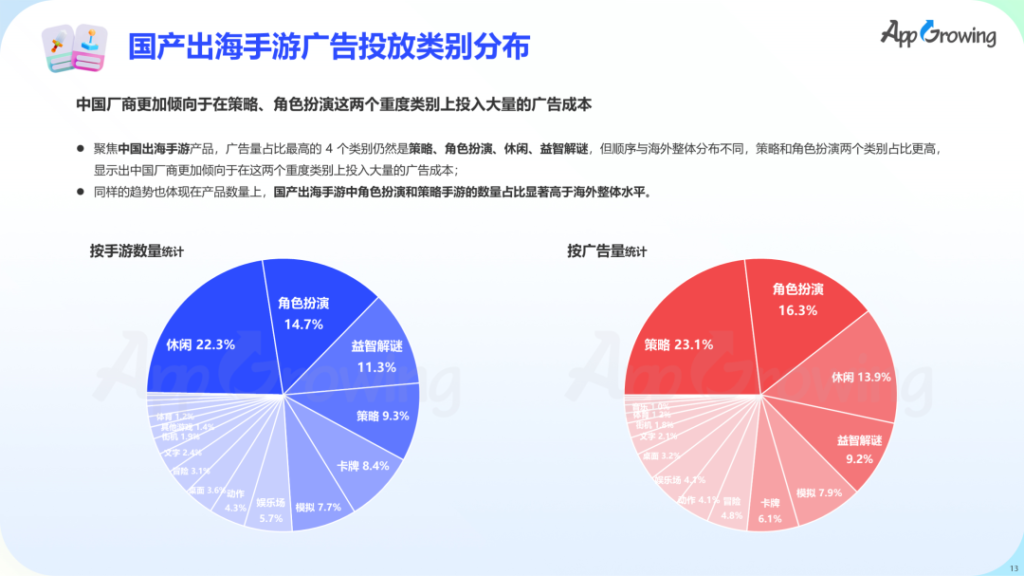

最后再聚焦到国产游戏出海,上半年广告量占比最高的 4 个类别依旧是策略、角色扮演、休闲以及益智解谜,其中策略和角色扮演两个类别占比要高于整体平均水平,同时在产品数量上也显著高于海外整体水平,这两个重度类别依旧是中国厂商出海的优势品类。

重点类别买量洞察

- 角色扮演类

整体而言,角色扮演手游的广告量变化趋势与整体手游市场基本一致,呈现出先降后升的走势。

不过,在 1-2 月的下降期,角色扮演类的广告量降幅显著高于整体水平;进入上升期后,除了 3 月和 6 月,角色扮演类的广告量增长率又普遍低于整体手游水平,导致其广告量在整体大盘中的占比不断下滑。比如 6 月份,海外角色扮演类手游广告量只占整体的 8.9%,对比 2022 年 12 月下降了 4 个百分点。

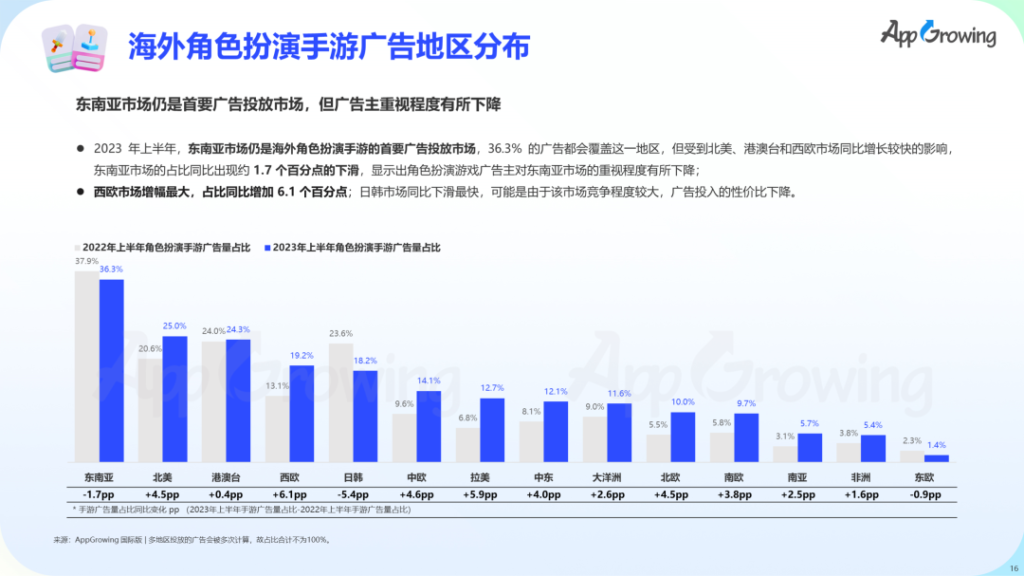

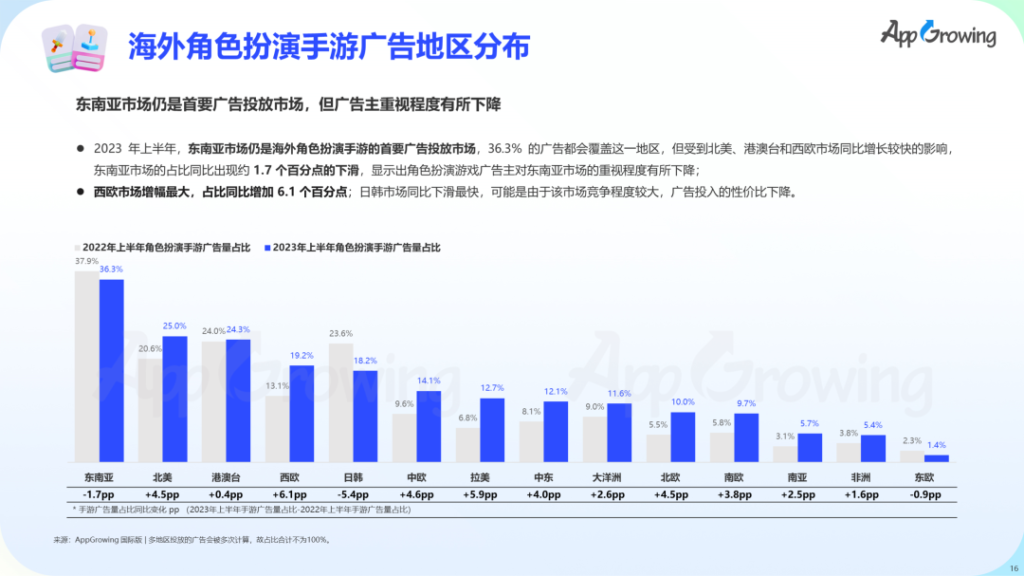

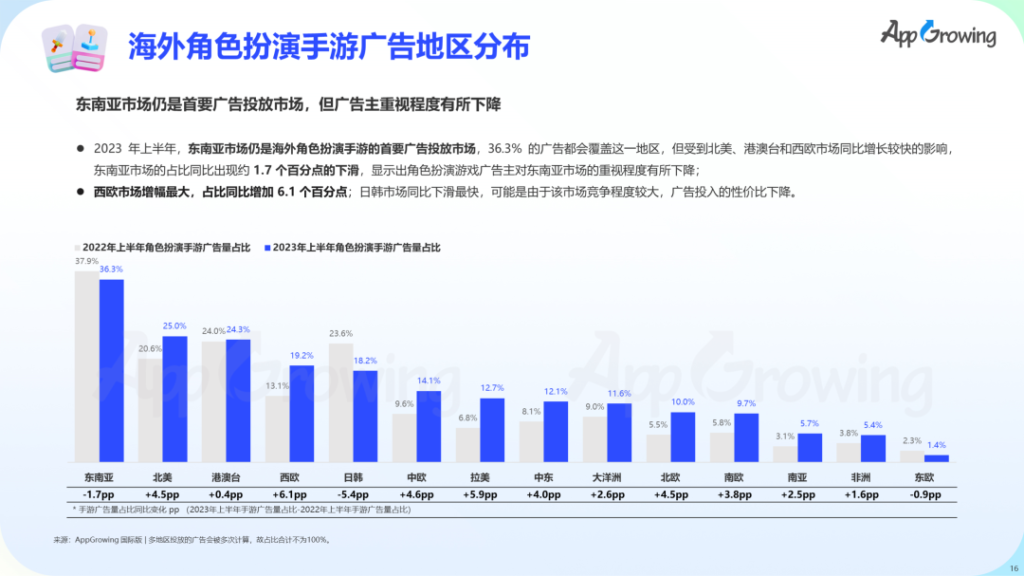

从市场区域来看,东南亚依旧是海外角色扮演手游的首要投放市场,广告量占比达 36.3%,但相较去年同期数据下降了 1.7 个百分点。

此外,西欧市场增幅最大,占比同比增加 6.1 个百分点;日韩市场同比下滑最快,同比减少了 5.4 个百分点,可能是由于该市场竞争程度较大,广告投入的性价比下降。

中国内地开发者已成为海外角色扮演手游广告增长的最主要力量,手游数量占比高达 36.6%、广告投入占总广告量的 55.6%,远超其他地区的开发者。

同样是广告量占比大于在投手游数占比的还有越南开发者,手游数量占比 9.2%、广告量占比 10.2%,也是中国开发者在东南亚市场发行角色扮演手游的主要竞争对手。

再看具体的上半年角色扮演类广告投放榜,冰川网络的《Epic Heroes(超能世界)》拿下榜单第一,证明“卡牌内核+副玩法买量”的发行策略是可复制的。

广告量排名第二的《Mighty Party》同样是一款依靠副玩法买量的产品,根据 AppGrowing 国际版 监测,这款产品在今年第二季度开始大量使用“黑洞吞噬”的玩法及买量素材,产品 icon 也改成了同款内容。

按细分类型看,上榜的 MMO 手游大部分来自中国厂商,其中露珠科技的上榜产品有 3 款,分别是《暮色双城》《天际传说》以及《이모탈 소울》。朝夕光年的出海新作《Dragonheir: Silent Gods》广告量排名第 18,这款 TRPG 手游将于今年 9 月份正式上线。

值得一提的还有魔兔网络《马赛克英雄》,在港澳台市场大获成功后,这款产品近期出海韩国也取得不错的成绩,首月流水破亿,韩国市场发行方 Ujoy Games 基本延续了之前的发行思路,以“高福利+代言人”为买量素材输出方向。

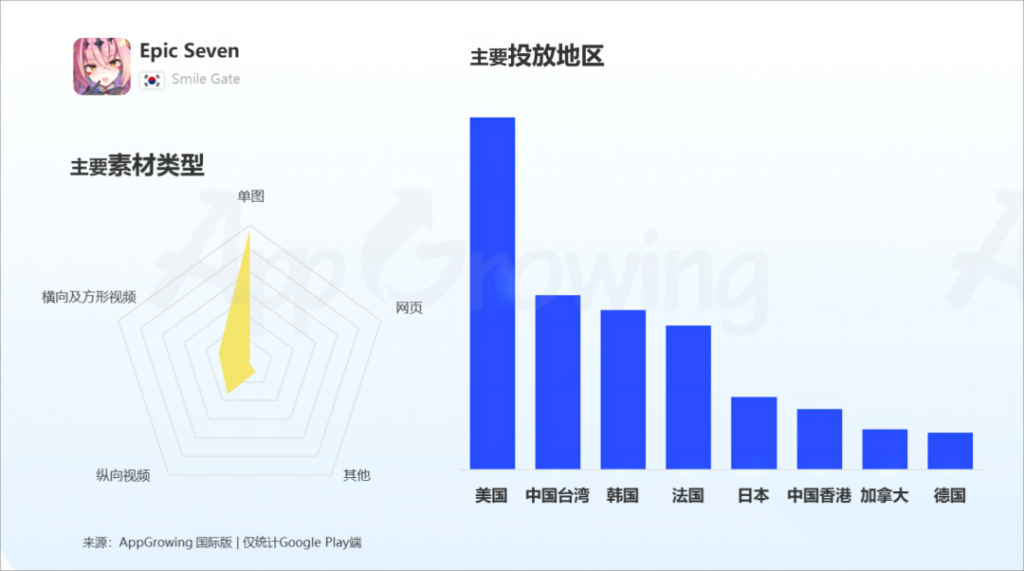

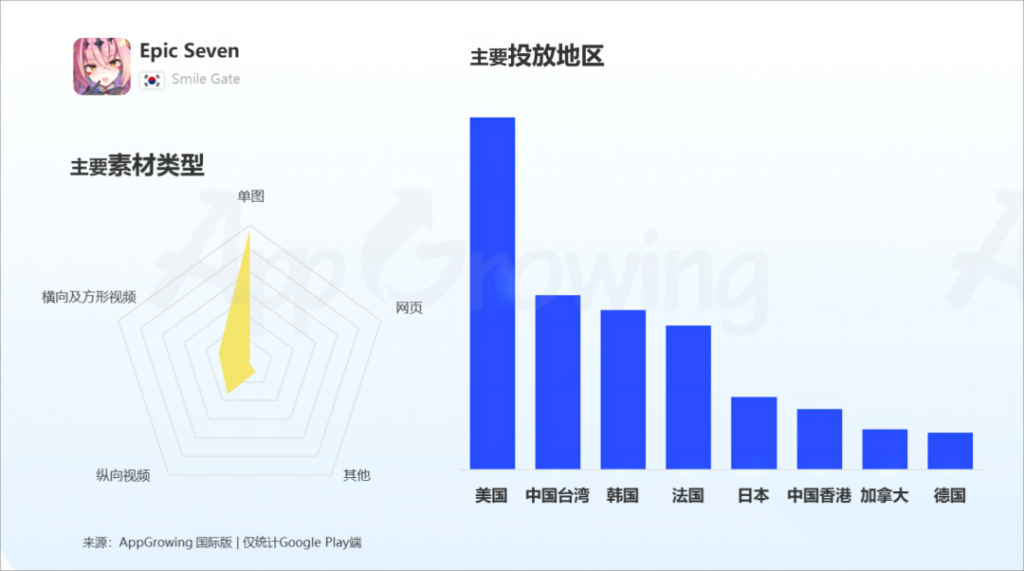

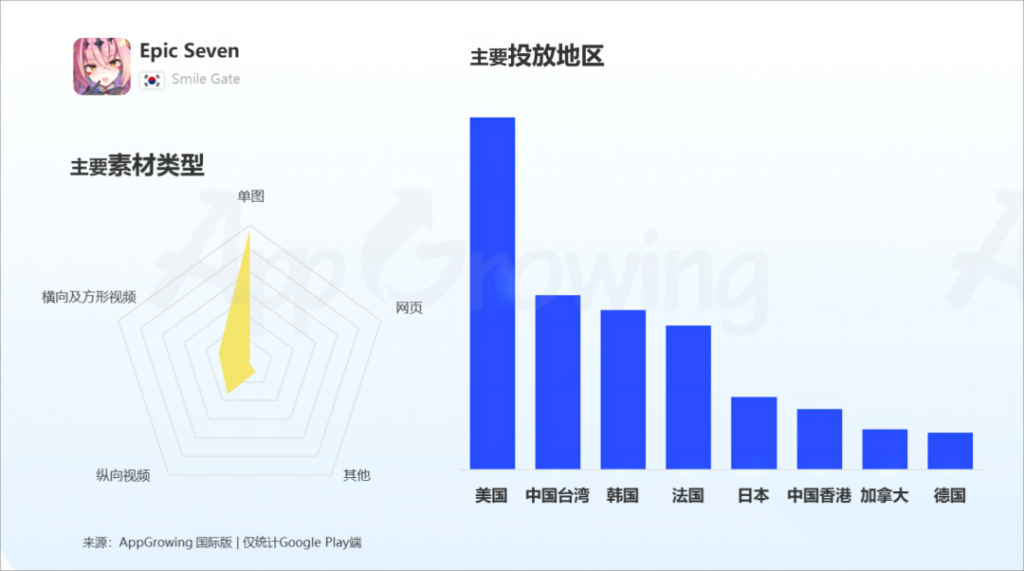

投放案例:《Epic Seven》

Smile Gate 发行的二次元卡牌手游《Epic Seven(第七史诗)》,在海外市场的广告投放采取了精准的市场定向和创意策略,广告投放锁定美国市场作为重中之重,并集中在喜爱二次元游戏的港台、日韩和欧美发达国家等二次元卡牌游戏玩家密度较高的市场进行重点投放。

广告内容突出游戏的二次元特征,对核心玩家发出清晰的品牌信号,精准吸引目标用户。比如这则广告,采用与热门动漫 IP《关于我转生变成史莱姆的这档事》的联动策略,借助其流行文化的影响力增强对相关目标受众的吸引力。“7 日签到可免费获得 5 星级角色”的机制较好地激发了用户的错失焦虑,吸引其下载。

- 策略类

2023 年上半年,海外策略手游的广告投放趋势与整体手游市场基本一致,在 1 月和 2 月出现不同程度的下滑之后,随着市场趋势开始上升。策略手游的广告量占整体手游的比例较为稳定,通常介于 9.5-10.5% 之间。

按市场分布来看,上半年海外策略手游投放广告最多的还是北美和东南亚,但是东南亚市场广告占比同比下降了 3.4 个百分点,表明策略类手游厂商的广告投入有部分从东南亚转向其他市场。

西欧市场同比上升 3.4 个百分点至 27.9%,拉美市场上升 2.9 个百分点到 15.6%,南欧、中欧、北欧也有不同程度上升,表明策略手游的广告投入正进一步向欧美市场倾斜。

中国内地是海外市场策略手游最主要的来源地,数量占比高达 31.9%,投放的广告占比高达 78%,远超其他开发者来源地区,这表明中国内地开发者无论是在产品供给还是广告投入方面,在海外策略手游市场上都拥有压倒性的优势。

再看具体的策略类手游广告投放榜,也能明显感受到中国厂商在这一品类赛道的统治力,TOP 40 中超过半数为中国内地厂商发行的产品,TOP10 更是被国产游戏包揽。

榜单前三均为 IGG 旗下的产品,新游《Viking Rise(维京崛起)》广告量排在第二,大手笔买量之下,游戏一度拿下韩国和台湾市场的 Google play 游戏下载榜第一,也曾打入全球 24 个市场的下载榜前五,鉴于 SLG 游戏回本周期长的属性,该游戏的商业化成绩还有待进一步观察。

榜单中除了我们熟悉的 SLG 厂商,值得一提的还有朝夕光年的《Land of Empires: Immortal》,位列榜单第 40 位。

投放案例:《Beast Lord》

星合互娱新推的 SLG 手游《Beast Lord》,采用野兽题材和高写实画风作为产品创新点,并基于此开展广告营销。该游戏的广告投放主要集中在欧美澳洲的 T1 国家,创意策略也始终围绕着其产品题材和画风,并以高质量的 UE 视频展现游戏的技术实力。

比如这组素材,两侧的图片分别展示逼真的狮子和老虎形象,不仅突出了游戏的野兽主题,也强调了游戏“高写实画风”的特点。中心视频是一段 UE 动画短片,复刻了《狮子王》的复仇情节,展现游戏技术实力的同时,也能引起观众的熟悉感,进而对游戏产生好感。

- 桌面类

2023 年上半年,桌面类手游的广告投放与整体大盘保持基本一致的趋势,但具体到广告量的月度环比增长率上,桌面类手游仅在 2 月和 3 月高出整体水平,之后便一直低于整体手游水平,整体增速偏低。广告量占比层面,桌面类手游的广告在 2-3 月增长期曾一度上升至 3.9%,但随后逐渐回落,到了 6 月仅占 3%。

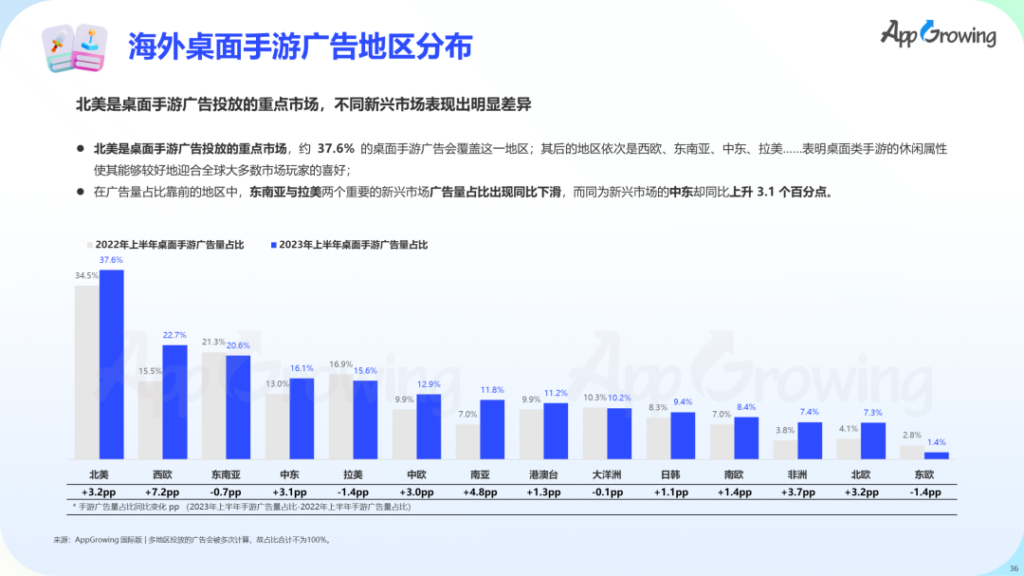

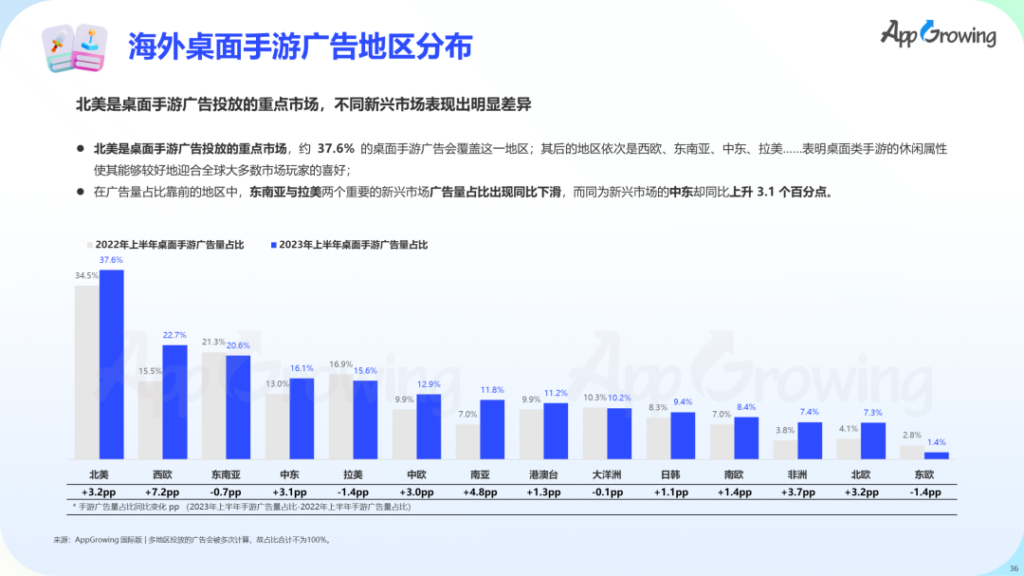

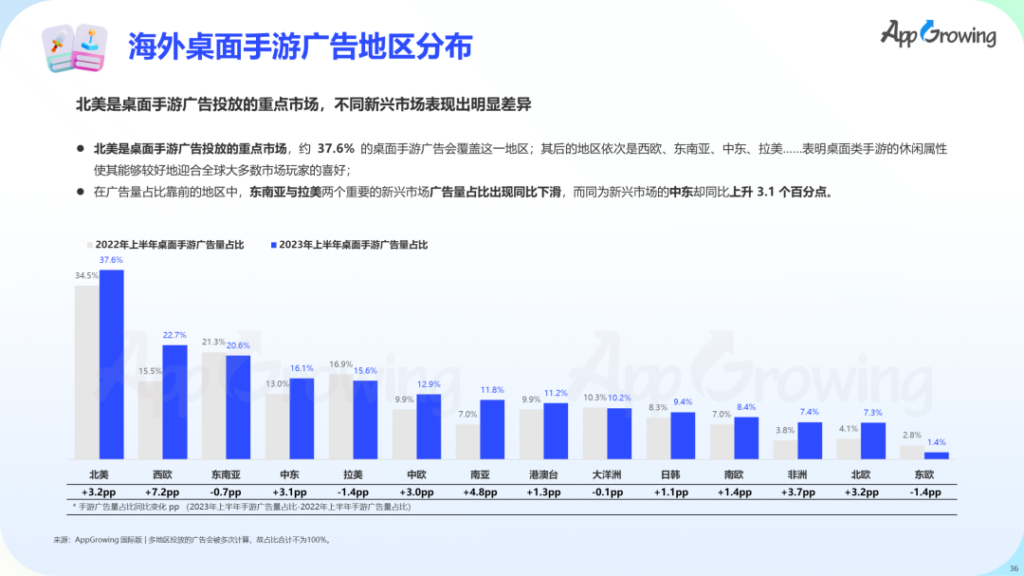

按照市场分布,北美是桌面手游广告投放的重点市场,约 37.6% 的桌面手游广告会覆盖这一地区。桌面类手游大多为轻中度产品,其碎片化和休闲属性能够较好地迎合全球大多数市场玩家的喜好,因此西欧、东南亚、中东、拉美等市场也有着较高的广告量占比。

桌面类手游在新兴市场的广告投放也出现较为明显的地区差异。在广告量占比排名靠前的地区中,南亚与拉美两个重要的新兴市场广告量占比出现同比下滑,而同为新兴市场的中东却同比上升 3.1 个百分点。

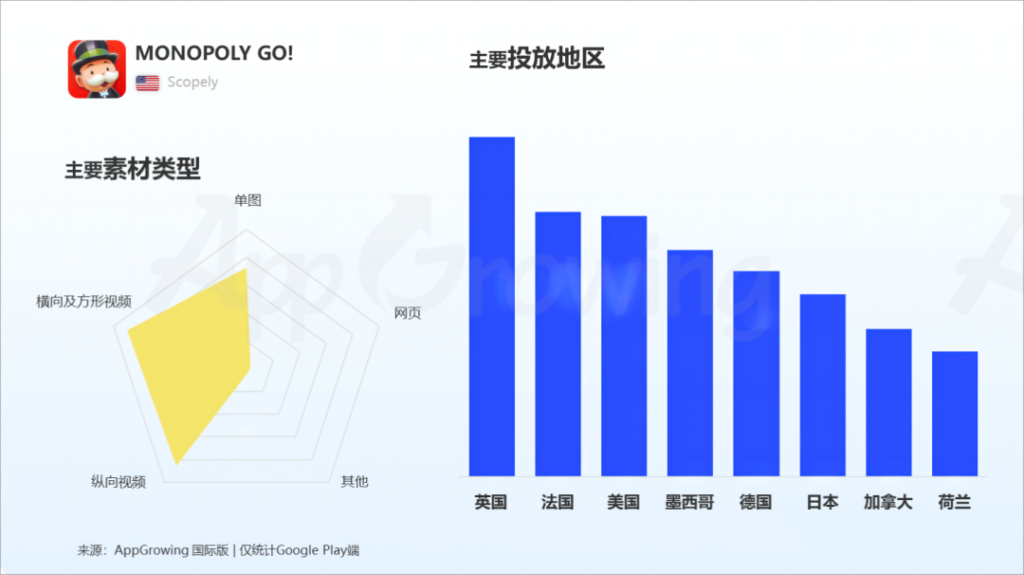

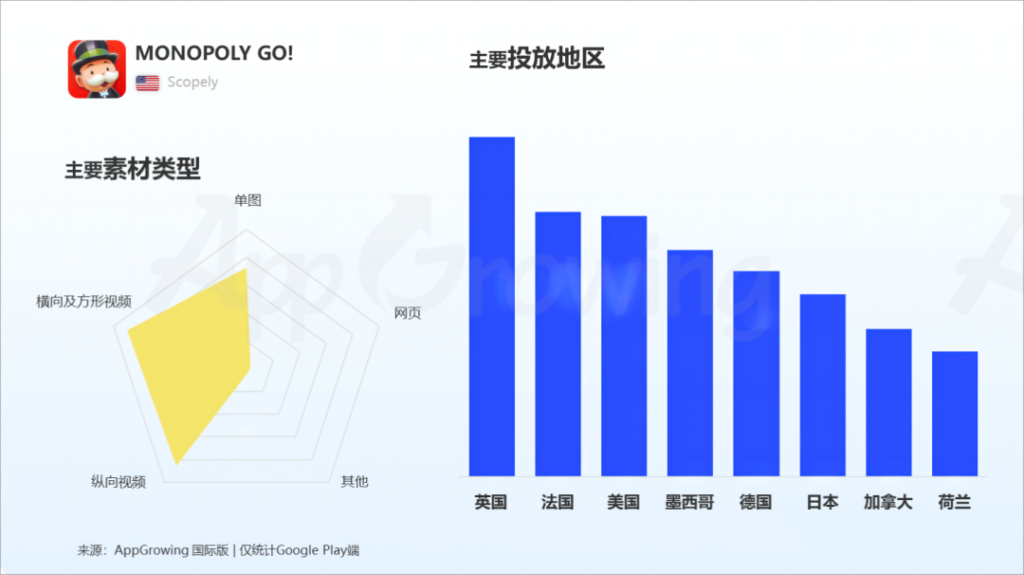

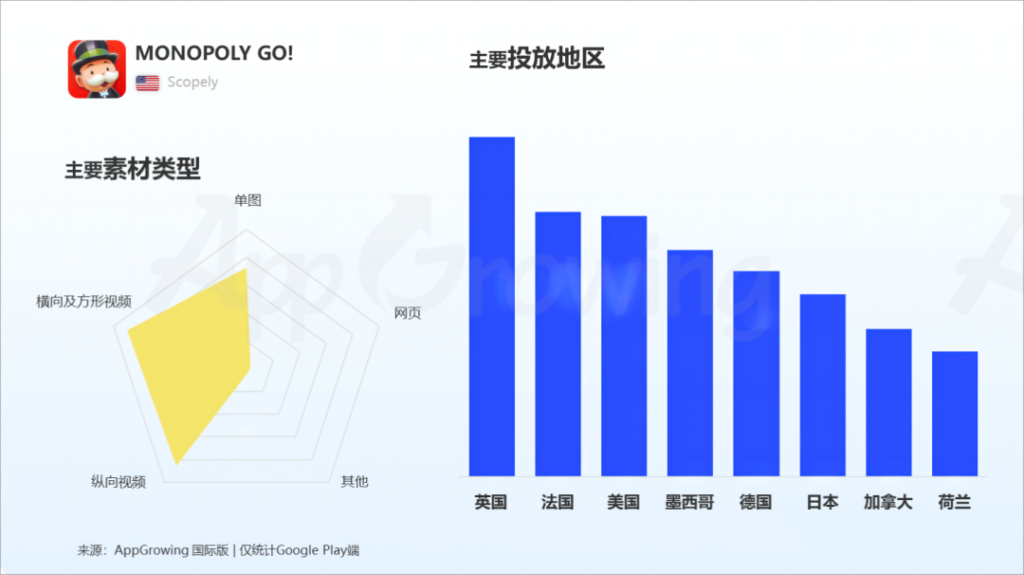

再来看海外桌面类手游广告投放榜,上半年广告量 TOP1 为 Inifinite Joy 的《Onet Puzzle》,是在 2021 年上线的一款“连线消除”玩法的休闲游戏。紧随其后的是 Yalla(雅乐)的《Yalla Ludo》,集合了本土 Ludo 和 Domino 玩法,并且接入聊天室社交功能,目前这款产品依旧是 Yalla 游戏业务的营收主力。另外,今年的休闲黑马《MONOPOLY GO!》排在广告量第三的位置。

投放案例:《MONOPOLY GO!》

《MONOLPOLY GO!》是基于高知名度 IP 大富翁改编的桌面游戏,拥有广泛的潜在玩家群体。游戏选择视频广告作为主要形式,展示卡通的游戏画风和轻松休闲的游戏体验,并在全球主要市场广泛投放,这一策略符合其轻松易玩的游戏定位。

素材创意上,Scopely 将经典的游戏吉祥物 Mr.Monopoly 调整为二头身,搭配可爱诙谐的剧情,一方面唤醒了老玩家的记忆,另一方面也突出了游戏适合各年龄段玩家的特点。比如这组素材中,跳动的卡通棋盘和游戏道具与欢快的视频节奏相呼应,营造出轻松休闲的游戏氛围,既满足老玩家的记忆与情感,也能够较好地吸引新用户。

主要市场买量分析

- 北美

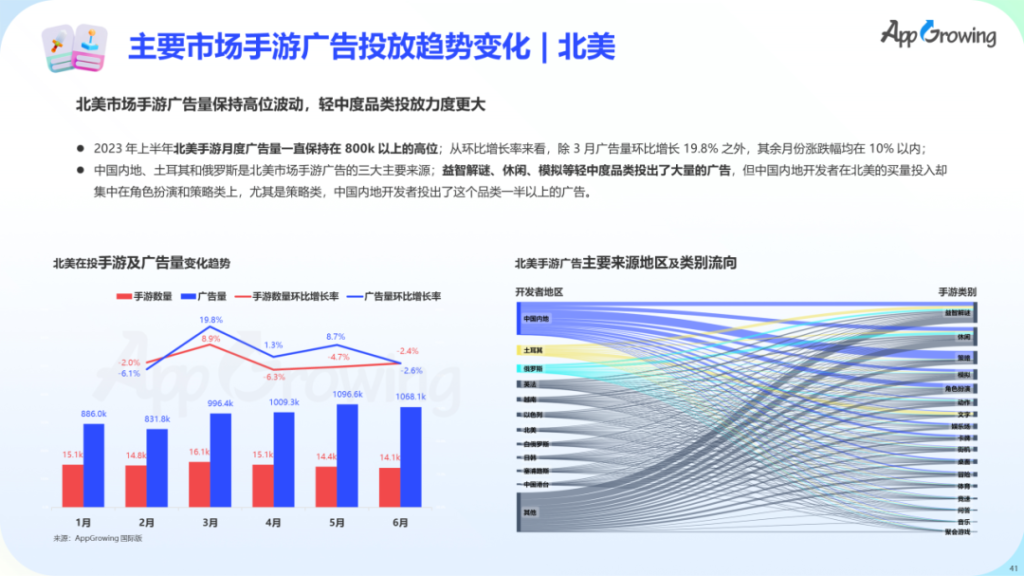

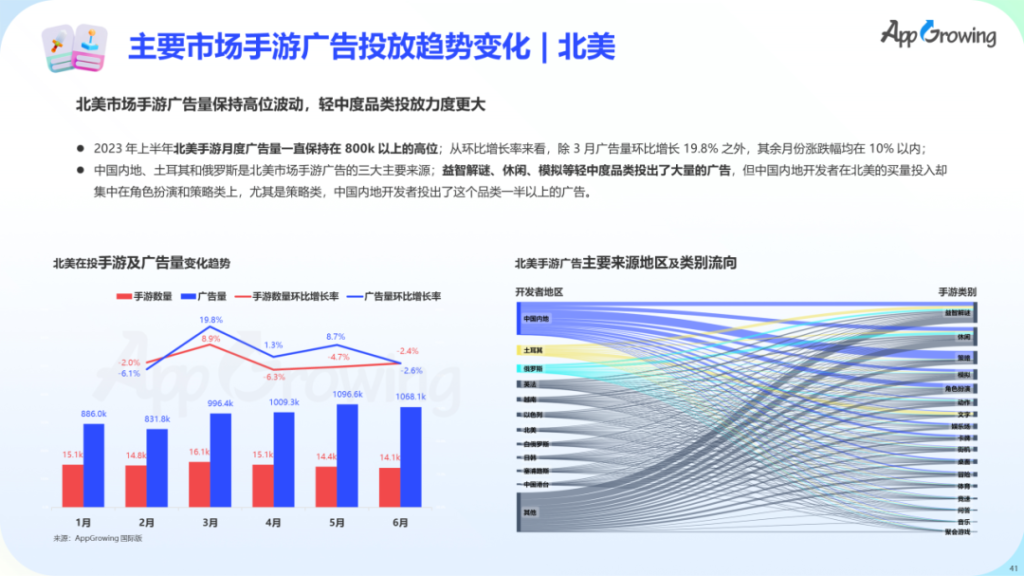

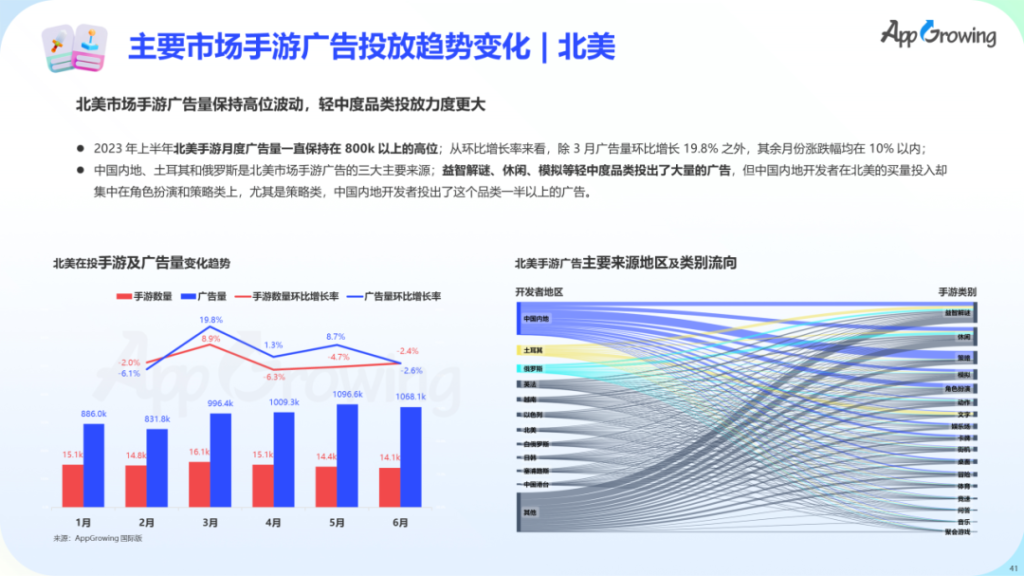

2023 年上半年北美手游月度广告量一直保持在 800k 以上的高位;从环比增长率来看,除 3 月广告量环比增长 19.8% 之外,其余月份涨跌幅均在 10% 以内。

中国内地、土耳其和俄罗斯是北美市场手游广告的三大主要来源;益智解谜、休闲、模拟等轻中度品类投出了大量的广告,但中国内地开发者在北美的买量投入却集中在角色扮演和策略类上。尤其是策略类,中国内地开发者投出了这个品类一半以上的广告。

再看北美市场 2023 年第一季度和第二季度的广告投放榜,可以看到该市场的买量主力为轻中度游戏/休闲游戏,第一季度榜单仅有 2 款重度游戏上榜,第二季度榜单则增加至 3 款,但排名均靠后。

Matchingham Games 是上榜产品数量最多的厂商,两个季度排行都各有 4 款产品上榜,其中《Braindom》连续两个季度投放量排名第一;另外,Playrix 的《Township》和《Gardenscapes》连续包揽了榜单第二和第三名。

两个季度的投放前十排行中,中国内地开发者的占比都不高,第一季度榜单仅有龙创悦动上榜,而第二季度除了龙创悦动,还新增了 IGG、友塔游戏,这三家均为主攻 SLG 赛道的厂商。

素材创意趋势方面,由于休闲类产品是北美市场的流量主要竞争者,创意方向基本由这些厂商带动,在激烈的市场竞争下,“副玩法买量”仍是休闲游戏厂商的主要获量手段,这一点在热衷休闲游戏的北美市场上表现得尤为突出,其中代表性的案例就是《Gardenscapes》 的 “拔针解谜” 素材。

另外,真人素材的运用更多出现在博彩类产品上,通过真人口播吸引用户关注,并以大奖福利刺激玩家下载游戏。

- 东南亚

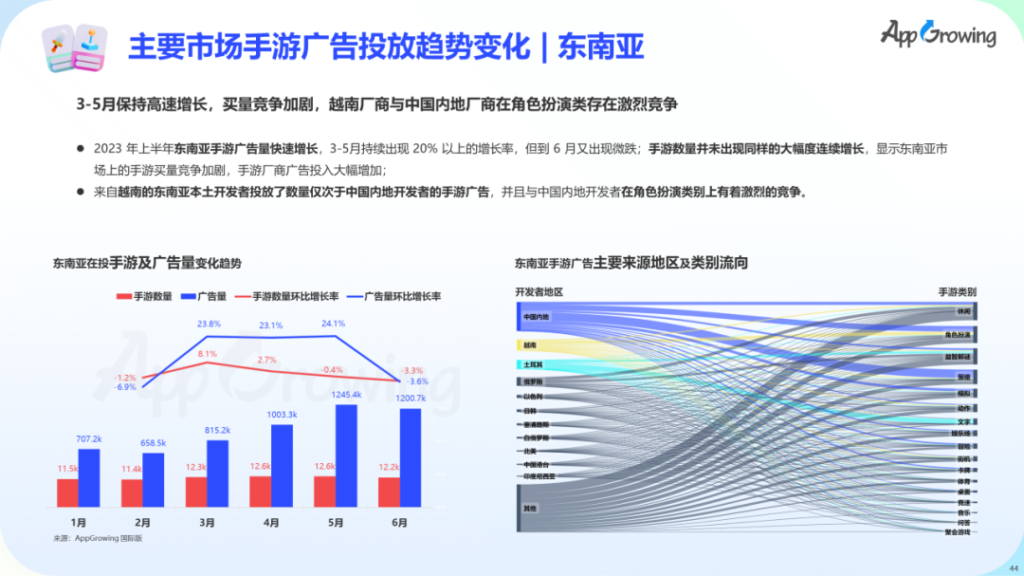

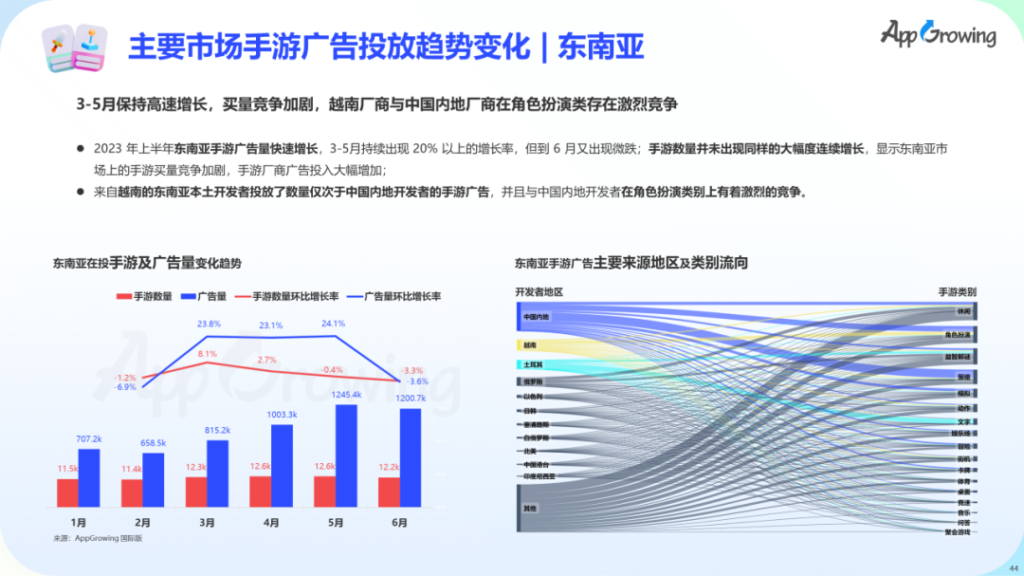

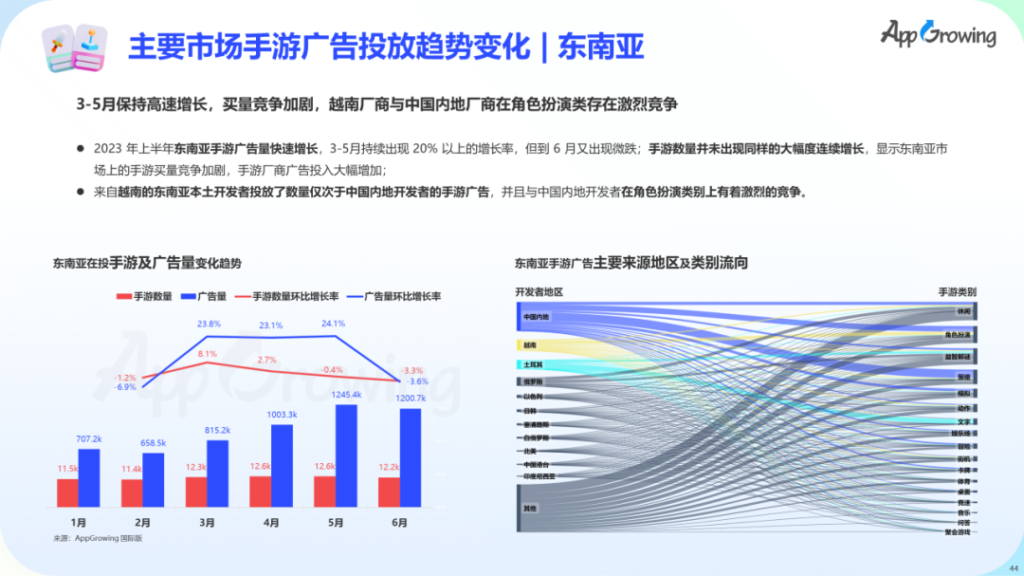

2023 年上半年东南亚手游广告量快速增长,3-5 月持续出现 20% 以上的增长率,但到 6 月又出现微跌;手游数量并未出现同样的大幅度连续增长,显示东南亚市场上的手游买量竞争加剧,手游厂商广告投入大幅增加。

从开发者来源地区看,来自越南的东南亚本土开发者投放了数量仅次于中国内地开发者的手游广告,并且与中国内地开发者在角色扮演类别上有着激烈的竞争。

再看东南亚市场 2023 年第一季度和第二季度的广告投放榜,2023 年前两个季度,东南亚市场的广告投放榜头部均以轻中度游戏为主;不过在第二季度榜单,有 3 款二次元风格的产品上榜,分别是《Ever Song》《RO仙境传说:爱如初见》以及《崩坏:星穹铁道》。

榜单中中国厂商的占比并不高,第一季度榜单仅有 IGG 上榜,产品为《王国纪元》和《Doomsday》;第二季度榜单则多了米哈游《崩坏:星穹铁道》,IGG 的主推产品则换成了 SLG 新游《Viking Rise》。

素材创意趋势方面,东南亚市场的用户一向偏爱真人素材,除了常规的真人剧情、真人口播等方式,上半年还出现“真人社交”类型的素材,重点放在人物的互动上,突出产品的强社交属性。

另外,MMO 一类的重度游戏,侧重直接展示玩法和角色以吸引用户,并结合下载福利推动用户转化。

- 拉美

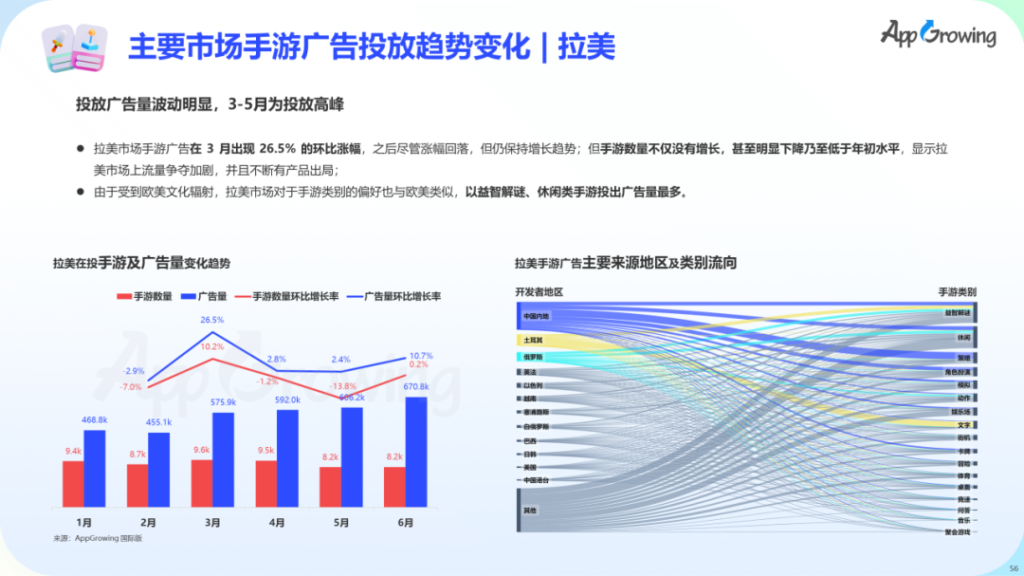

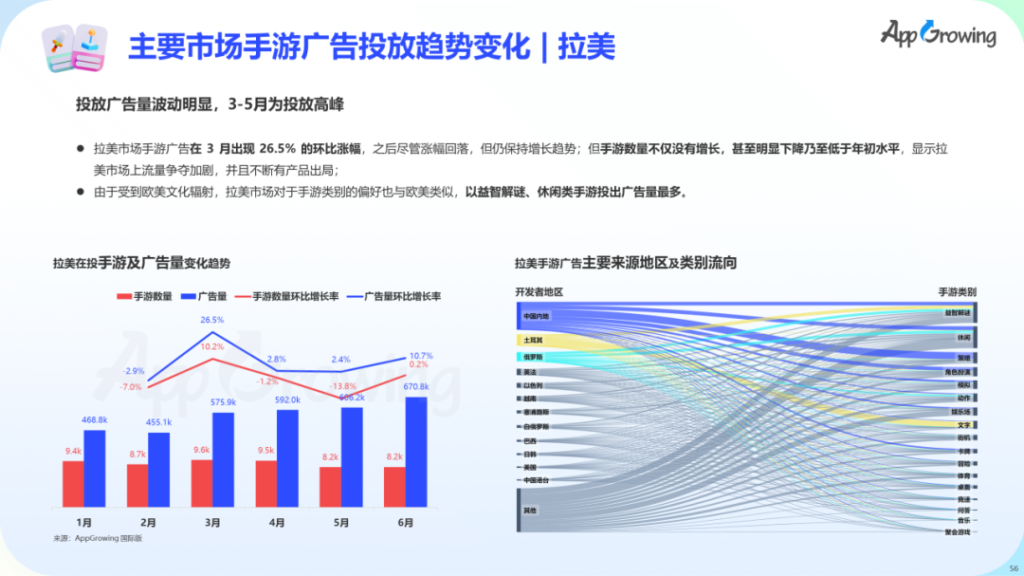

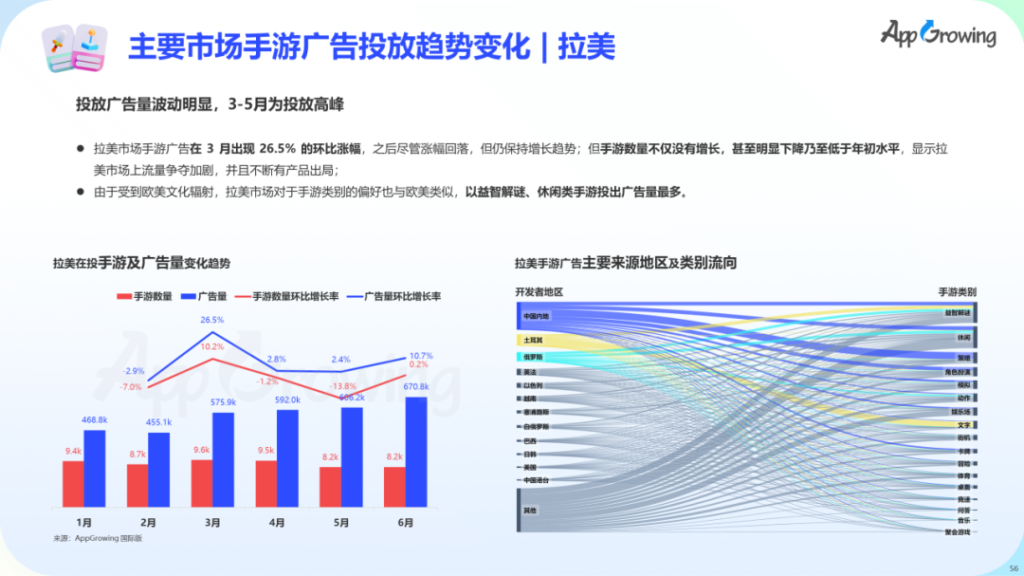

2023 年上半年,从投放广告量的趋势看,拉美市场手游广告在 3 月出现 26.5% 的环比涨幅,之后尽管涨幅回落,但仍保持增长趋势。反观手游数量,不仅没有增长,甚至明显下降乃至低于年初水平,一定程度上反映出拉美市场上流量争夺加剧,并且不断有产品出局。

由于受到欧美文化辐射,拉美市场对于手游类别的偏好也与欧美类似,以益智解谜、休闲类手游投出广告量最多。

再看 2023 年上半年拉美市场的投放排行,上榜的重度游戏仅有《王国纪元》和《Mighty Party》,另外老虎机+建造玩法的《Coin Master》上半年投放力度也非常大,拿下榜单第四名。

从开发者地区来源来看,上半年仅有两家中国厂商有产品上榜,IGG 在第一季度主投《王国纪元》,到了第二季度则主推新游《Viking Rise》;冰川网络加码“副玩法买量”,以“魔性狗头” 吸引用户的《Epic Heroes》冲入第二季度榜单前十。

素材创意趋势方面,休闲游戏的创意方向以玩法展示为主,并多以失败操作/戏剧性结局作为收尾,激起用户挑战欲。相较北美市场,拉美用户对真人素材的接受度更高。竞技类游戏(比如《Free Fire》)偏好真人素材和 UE 动画素材,多为“主播解说/背书+游戏内容展示”,通过 KOL 影响力带动用户下载。

国内手游买量盘点

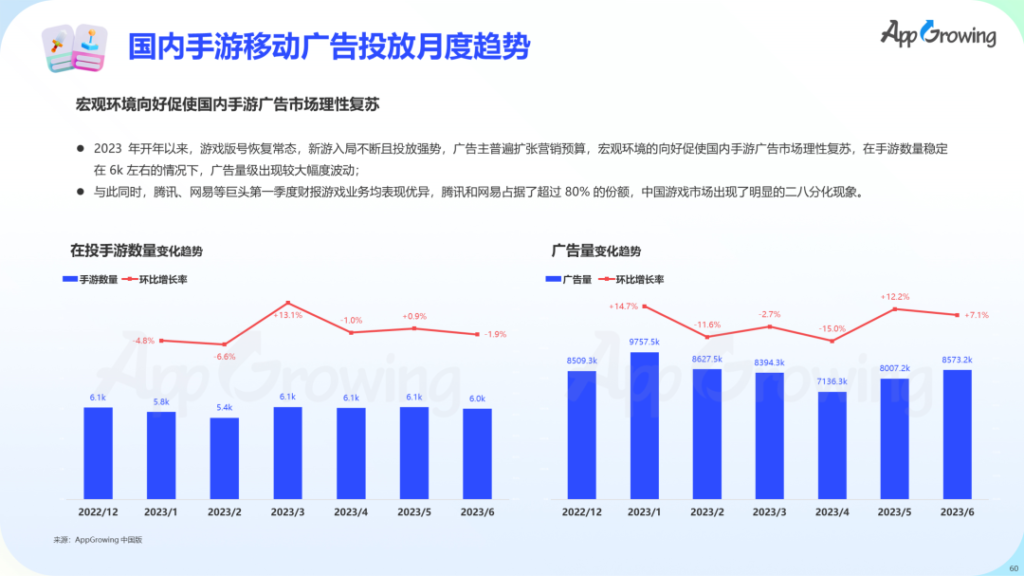

2023 年开年以来,游戏版号恢复常态,新游入局不断且投放强势,广告主普遍扩张营销预算,宏观环境的向好促使国内手游广告市场理性复苏,在手游数量稳定在 6k 左右的情况下,广告量级出现一定程度的波动。

与此同时,腾讯、网易等巨头第一季度财报游戏业务均表现优异,腾讯和网易占据了超过 80% 的份额,中国游戏市场出现了明显的二八分化现象。

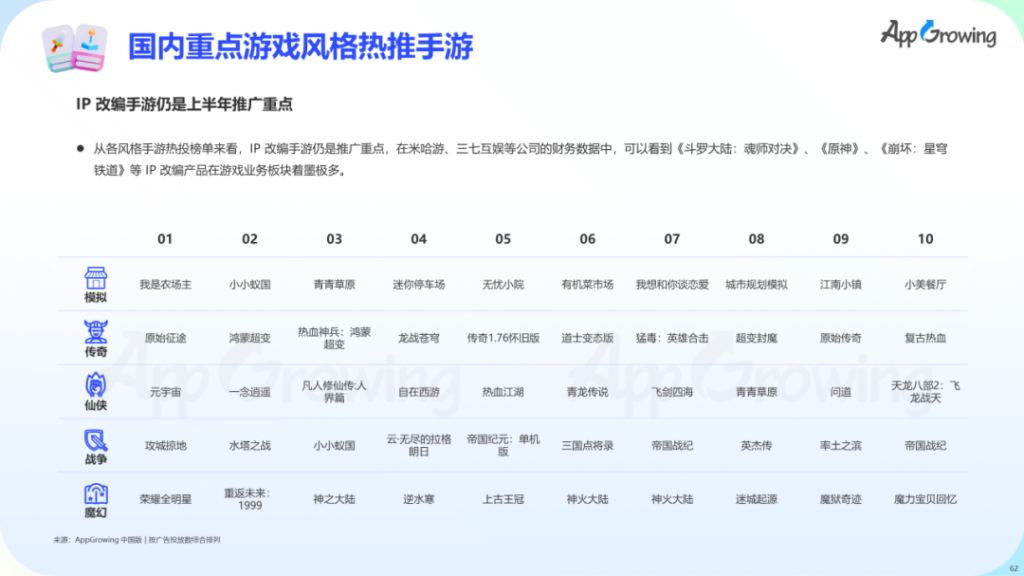

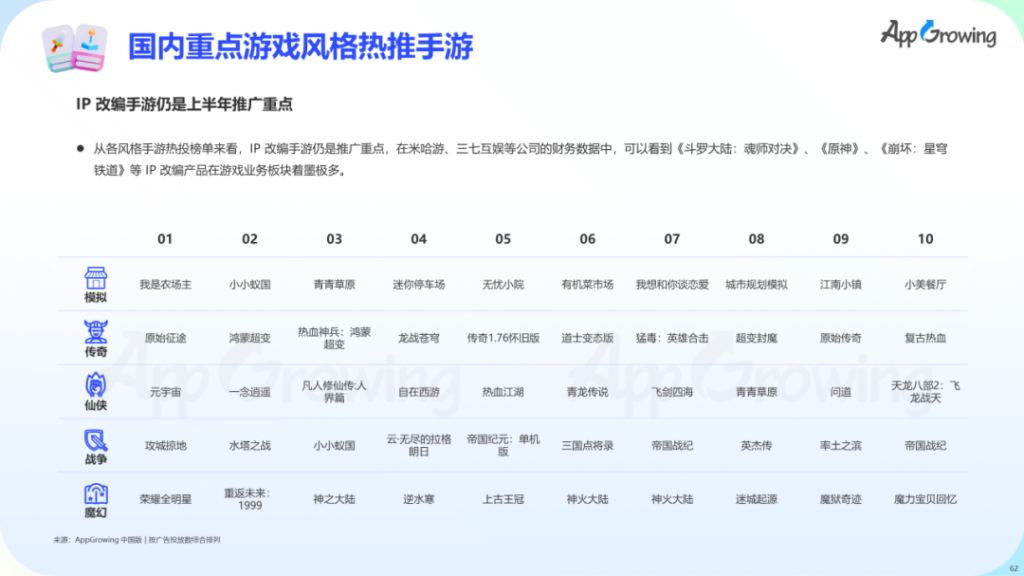

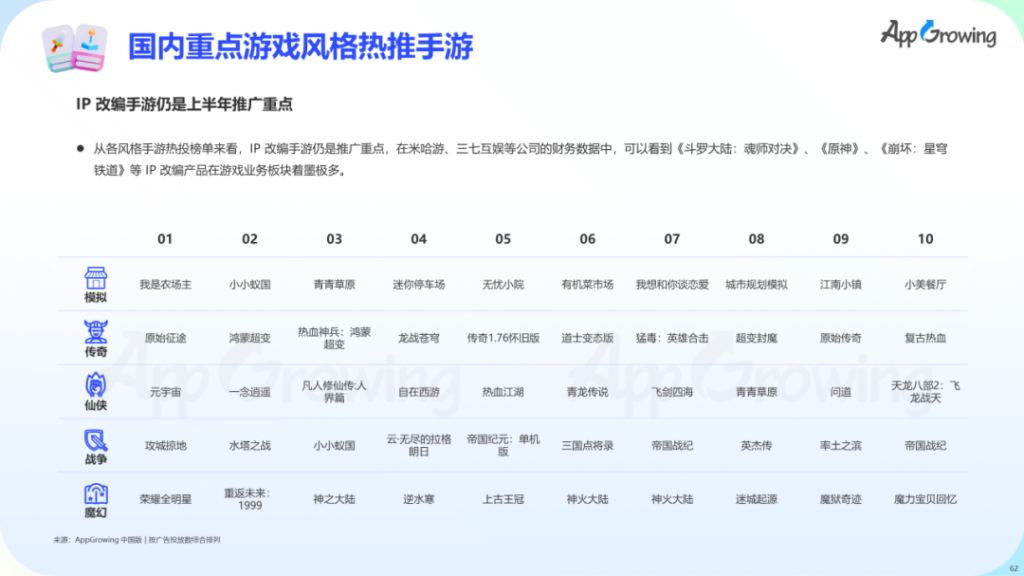

从各风格手游热投榜单来看,IP 改编/衍生手游仍是推广重点,从米哈游、三七互娱等中大厂的官方披露信息可以看到,《斗罗大陆:魂师对决》《原神》《崩坏:星穹铁道》等 IP 改编/衍生产品在游戏业务板块着墨极多。

素材套路拆解:仙侠、传奇

仙侠类手游注重重复剪辑,广撒网,素材以玩法、画面、游戏世界、角色展示等为主;一般以“探索世界”为主线,展示游戏世界的宏大和高自由度。

传奇类手游广告素材多为角色装备展示,打怪爆装备,或是还原端游的画面和玩法,营造热血、高爆、经典英雄情怀;并且注重明星代言,2023 上半年随着《狂飙》的热播,剧中多个演员成为传奇手游青睐的代言人。

素材套路拆解:战争、模拟经营

战争类手游广告素材多以开荒拓地为素材主线,打造“一人操纵千军万马 ”的搏斗代入感,并着重突出地图的自由开放。

2023 上半年模拟经营类手游爆品不断,从古风题材到现代化经营模式,巧妙结合“魔术手特性”和“二选一”,让玩家快速理解游戏玩法、界面功能和核心剧情。

行业趋势洞见

以上为《2023 上半年全球手游买量报告》部分内容节选,如需查看完整版报告可关注微信公众号 AppGrowing出海观察 ,联系领取哦。